「同じ年収の方も5,000万円の物件買いましたよ!」住宅ローンに潜む危険…

目次

「正しい予算はいくら?」「住宅ローン返していける?」不安いっぱい。。

マイホームを購入するにあたり、なにが不安かと聞かれたら大多数の人が『住宅ローンの返済』と答えるのではないでしょうか(´・ω・`)

住宅ローンに関しては、「どのくらいの物件なら無理なく返せるのだろう。自分たち家族に見合った予算を知りたい」というお声をいただくことが一番多いです。

その他には「年齢が高いから繰り上げ返済しなければならない。でも今の生活でそんな余裕できるのだろうか…」「ボーナスを返済にあてるにしても毎回あるわけではないし…」「もし最悪の場合どうなってしまうのか…」などなど。

考えだしたら不安で胸が押しつぶされそうになりますよね( ;ᵕ; )

ただ、情報不足で不安材料を抱えたまま動きだすのはキケンなのでやめましょう:;((っ°ө°c));:!!!

1つ1つ焦らずに不安材料をつぶしていけば、なにも怖がる必要はないのです((pq•ᴗ• )♬

ファイナンシャルプランを立てることが一番わかりやすい!ヾ(*´∀`*)ノ

結論から言えば、家計のことはFP相談をするのが一番わかりやすいです!

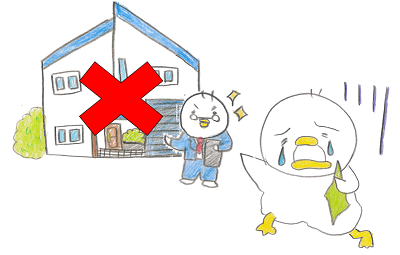

いくら不動産業者に「大丈夫ですよ!ご主人と同じ年収の方も5,000万円の物件買いましたよ!」と参考にもならない例を適当に出されても、なんの安心材料にはならないですよね!

むしろ不安になりますよね̤((+_+))ましてや、年収だけを見て予算を決めようとする不動産業者なんて信じたら危ないですよ!!!

年収は同じでも、人それぞれ家族構成や月々の支出は違うんだから、「同じだから大丈夫!」なんてことは一概に言えるはずないのです。

FP相談では、プロのファイナンシャルプランナーが「収入」も「支出」もすべて見込んでまとめてくれます!そこで、初めて“予算”がみえてきます。

お子さんの人数や進路まで含めて、平均寿命までのキャッシュフローを作るので「この時期にお金が少なくなる!」「ここで一気に繰り上げよう」などよく分かります(´๑•ω•๑`)

年収に対する返済の割合「返済比率」が30%を超えたら住宅予算を見直しましょう

もしFP相談するのが面倒!という方は、返済比率(=毎月のローン返済額÷月収)だけでも計算しておきましょう。

収入に対して、どれくらい住宅ローンの支払いが占めるかその割会をみておくのです。ミトミでは返済比率を計算した場合に、30%を超える場合は検討し直すことをお勧めしています( ´^` )

無理のない返済をするためにも、できれば返済比率25%以下としましょう。

尚、返済比率を計算する際には収入を手取りとするか、またはローンの金利を3~4%程度にして計算してくださいね。

ローン金利の上昇リスクや、額面での収入と実際の手取り収入には小さくない差があるからです。いずれにしても、安全側で計算した上で比率をみてみてください。

また、ボーナスは入れないで計算しましょう。ボーナスは減額されたりなくなったりした途端、返済が厳しくなってくるからです。

借り換えは「金利差1%」「返済期間10年間」「残債1,000万円」が目安

すでに住宅ローンを組まれた方で、金利の高い時期にローンを組んでいれば「借り換え」も検討しましょう。

特に今のように超低金利となっている場合、金利優遇幅が大きい銀行に変えることで返済がぐっと楽になるケースもあります。

ただ、すべての場合に返済がお得になるわけではありません。借り換える条件としては…

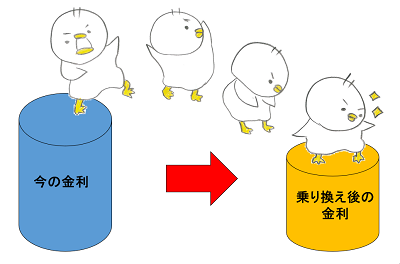

①現在の金利と乗り換え後の金利差が1%以上ある

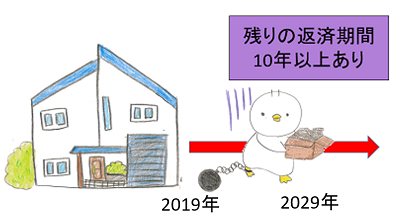

②残りの返済期間が10年以上ある

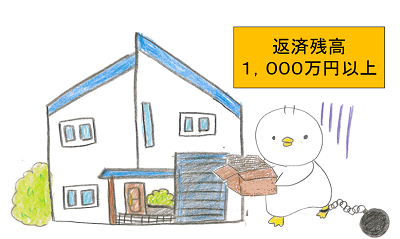

③住宅ローンの返済残高が1,000万円以上ある

この3つが住宅ローンの乗り換えを検討する目安といわれます(あくまで目安であり、実際には借り入れ状況によって異なります)。

「ローンの借り換えをする」と一言でいっても、住宅ローンの乗り換えに必要な手数料(事務手数料・抵当権設定費用・印紙代…その他諸々)がかかってくるためです。

安易な借り換えは損をするケースがあるのですね。その辺については、また今度別の機会に調べてまとめてみようと思うので、一旦置いておきますね(*´ω`*)

借り換えできるとは限らない?年収の低下・借入の増加・健康問題に気を付ける!

注意点もあります。借り換えは誰でもできるわけではありません!

借り換える時には再度、審査が必要になるからです。一度住宅ローンを組めたからといって、次に借りられる(借り換える)かどうかは分からないのです。

年収が下がった…(自動車など)他の借り入れが増えた…(団信に入れないような)健康面で問題を抱えている…といった場合には要注意です。

逆にいえば、普段からお金のやりくりや健康に気を付けて生活しておけば借り換えもスムースにいくのですね!

その場しのぎのカードローンは最悪の事態を招く。まずは銀行と相談を!

いくらローン返済に追われ苦しくなったからといって、カードローンやキャッシングローンなどでその場しのぎの返済はオススメできません(>_<)

無理をすれば、最悪の場合ローン破産ということにもなりかねません…

支払いが困難になったまま放っておくと強制的な自宅売却(競売)となります。大幅に安値で売られてしまうことに加え、その後の生活が成り立たなくなるケースもあります。

そうなる前に、返済が難しくなった場合、生活を立て直しながら支払えるようまずは銀行などと相談をしてみてください。

たとえ同じく家を売却することとなっても、その後の生活に余裕がでるような価格で(ある程度時間をかけて)売却することもできます。

「買えるから買う!!」のではなく、今後のこともきちんと考え、無理なくローンを返済していける予算設定をもとにマイホームを探しましょう((pq•ᴗ• )♬つっちーでした!

【P.S.】「この家、買っていいのかな?」…迷わずご相談ください!

マイホーム購入をお考えでしたら、ぜひ個別相談(無料)をご利用ください。 多くの方から高い評価を得ている個別相談。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご利用ください!※【実績】最高評価“来て良かった!”が96%超!