住宅ローン減税が見直しで控除率が引き下げ。中間所得層には有利なケースも

目次

住宅ローン減税制度が見直し。控除率引き下げ、省エネ重視、控除期間延長

住宅ローン減税の制度が見直され、2022年から大きく内容が変わります。

2021年12月10日に与党が「2022年度税制改正大綱」を発表、その中で住宅ローン減税制度が大きく見直されることとなりました。本大綱は2021年12月24日に閣議決定され、今後国会で成立すれば新制度が正式にスタートします。

住宅ローン減税制度は、住宅購入後から一定期間にわたり、「年末の住宅ローン残高×控除率」の相当額が所得税(一部住民税)から差し引かれる制度です。

今回の改正では、控除率が引き下げらる一方、新築物件の控除期間の延長や、省エネ性能を満たした新築物件は借入限度額が上乗せされるなど、緩急をつけた内容になっています。

控除率が引き下げられ減税幅が縮小する方向ではあるものの、もともと中間所得層では住宅ローン減税枠をフルに活用できていなかったケースも多く、控除期間延長の効果によってはむしろ減税効果が増す世帯も想定されます。

ここでは、新しい住宅ローン減税制度の内容を大まかに見ていきましょう。

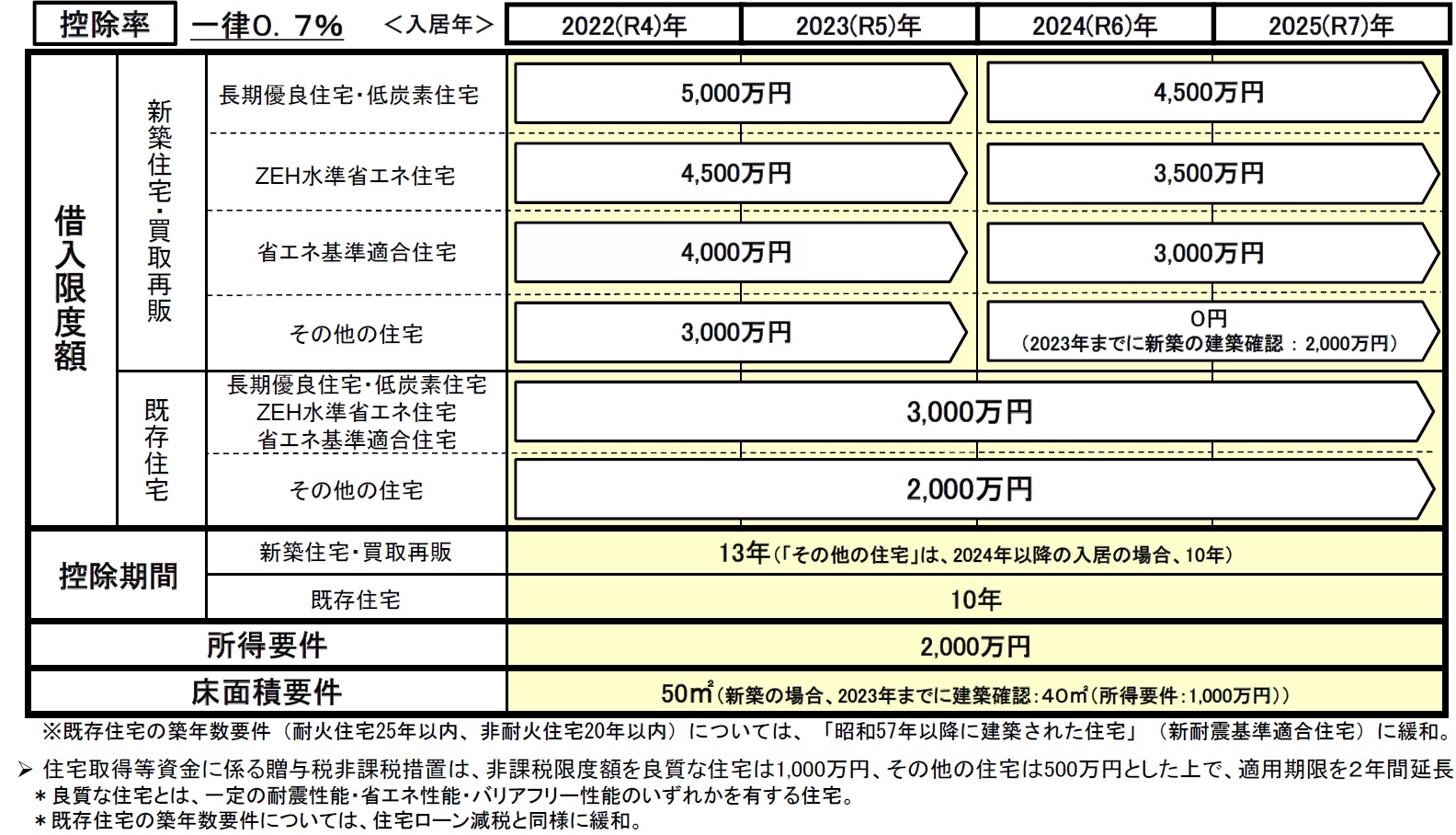

控除率が1% ⇒ 0.7%に引き下げ。控除期間は中古10年・新築13年に

2023年以降の住宅ローン減税では、控除率が「1%」から「0.7%」に引き下げられました。

一方で控除期間については、新築住宅では13年間、中古住宅では10年間と区別されることになりました(ただし、新築でも「その他の住宅」に該当する物件で、2024年以降の入居の場合は10年に短縮)。

従来の住宅ローン減税制度では原則として控除期間が10年であったことを考えると、新築だけは13年に延長した格好になっています。

ただ、2019年の消費増税の影響緩和の特例として、既に控除期間が13年に延長されていたため、お得感は薄れてしまいますね。

いずれにせよ、「控除率は下がるが、期間は維持(中古)または伸びる(新築)」という折衷案のような形で決着しました。

控除率引き下げの背景には、超低金利の住宅ローンを利用した逆ザヤ(益税)の指摘

控除率が引き下げられた背景には、会計検査院の指摘があるといわれています。

具体的には、これまでは原則「住宅ローンの年末残高(上限4,000万円)×1%」が10年にわたって所得税から控除されていました。

しかし、住宅ローンの金利は2021年末時点で0.3%後半の商品も出てくるなど、1%を大きく下回るのが常態化しています。支払う金利分(0.3%後半)よりも、還付される税金(1%)が多い状況です。

つまり、本来住宅ローンの金利の一部補填として制度設計されていたものが、もはや金利分以上に控除され、事実上の「益税」が生まれているという指摘がなされていました。

それに配慮し、控除率が0.7%に引き下げられたということです。

なお、実際に負担した金利分を控除するいわゆるキャップ制の導入は、事務の煩雑さや高い金利を誘引する問題などから見送られ、一律「0.7%」に統一されることになりました。

0.7%になってもなお多くのケースで支払金利よりも控除額が多い逆ザヤ(益税)状態は続くと思われますが、ひとまずこれで益税が縮小する方向にはなりそうです。

借入限度額は認定・ZEH・省エネ住宅を優遇、低品質の新築は大幅引下げ

借入限度額は、これまで認定住宅(長期優良住宅・低炭素住宅)5,000万円、一般の新築4,000万円、一般の中古2,000万円(認定住宅は3,000万円)とされていました。

なお、借入限度額というのは、住宅ローン減税の対象となる住宅ローン年末残高の上限のことです。所得税控除額の上限を決める要素で、引き下げられるとそれだけ控除額が減らされることになります。

例えば、借入限度額が4,000万円・控除率が0.7%の場合、その年の年末残高が4,500万円だったとしても、住宅ローン減税の適用範囲は借入限度額の4,000万円までです。

ですのでこの場合、その年の控除額は、31.5万円(=4,500万円×0.7%)ではなく、28万円(=4,000万円×0.7%)となります。

さて、この借入限度額は、2023年入居分までは以下のように変更・細分化されることになりました(かっこ内の数値は、2021年の従来の住宅ローン減税制度からの増減額)。

【新築・買取再販】(売主が業者の物件)

- 認定住宅(長期優良住宅・低炭素住宅):5,000万円(±0万円)

- ZEH水準省エネ住宅:4,500万円(+500万円)

- 省エネ基準適合住宅:4,000万円(±0万円)

- その他住宅:3,000万円(▲1,000万円)

【中古】

- 認定・ZEH・省エネ:3,000万円(+0~1,000万円)

- その他住宅:2,000万円(±0万円)

認定住宅や省エネ性能に配慮した住宅は、従来の限度額を維持または優遇幅拡大である一方、省エネ性能を満たさない新築住宅は限度額が▲1,000万円となっています。

もっとも、2019年度の新築住宅(マンション含む)のうち、既に80%超が省エネ基準に適合しているとされています(国交省)。

ですので、多くの住宅取引においてはこれまで通り、またはそれ以上の限度額拡大が適用される見通しであるといえるでしょう。

2024~2025年に入居する新築住宅は借入限度額が縮小。省エネでない家は適用外に

さらに2024~2025年に入居分は、【新築・買取再販】分が減額されます(かっこ内の数値は、2021年の従来の住宅ローン減税制度からの増減額)。

【新築・買取再販】(売主が業者の物件)

- 認定住宅(長期優良住宅・低炭素住宅):4,500万円(▲500万円)

- ZEH水準省エネ住宅:3,500万円(▲500万円)

- 省エネ基準適合住宅:3,000万円(▲1,00万円)

- その他住宅:0万円(▲4,000万円)

2024年以降の住宅取引においては、2021年までの旧減税制度よりも、限度額が単純に縮小されることになります。

将来的に、住宅ローン減税制度を縮小または廃止していくという政府方針が暗に反映されている制度設計とみることもできます。

また、2024年以降、省エネ基準等を満たさない新築住宅(その他住宅)の限度額が「0万円」となっていることも注目です。事実上、省エネ性能を満たさない新築物件は住宅ローン減税の適用がないということです。

もはや省エネ住宅でない住宅は、たとえ新築であっても「その他」扱いです。それくらい当たり前に省エネ性能をつけて欲しいという政府メッセージが読み取れます。

もっとも、上述の通り、2019年度の新築住宅(マンション含む)のうち、既に80%超が省エネ基準に適合しています。

ですので趣旨としては、いまだ最低限の省エネ性能も満たさない新築住宅を建築している業者に対し「猶予期間(2023年)までに省エネ住宅を建築してね」と暗に促しているものといえますね。

所得要件は3,000万円 ⇒ 2,000万円以下に減額。床面積要件は変わらず

所得要件として、住宅ローン減税を適用するためには、減税適用を受ける年の所得が2,000万円以下である必要があります。

従来は所得が3,000万円以下まで制度を利用できていたため、制度の利用対象者が絞り込まれた格好です。ただし、多くの方が所得2,000万円以下のため、大きな影響はないと考えられます。

これは、所得が2,000万円を超える層を制度対象外とし、中間所得層に対象を絞って予算を投下するということを意味します。

また、床面積は原則として50㎡(登記簿面積。特にマンションでは壁芯ではなく内法面積であることに注意)以上の物件が対象となります。ただし、所得が1,000万円以下に限り、床面積40㎡まで条件が緩和されます。

この40㎡まで引き下げる緩和要件は、消費増税の影響緩和策として2019年改正で適用されたものを継続するものです。

40㎡以上の物件は、単身者やDINKS世帯向けなど、1~2人向けのマンション購入者を射程に含めることになり、未婚率も上昇する中、実態に即した改正ともいえます。

なお、40㎡~50㎡未満の新築物件の場合、「2023年までに建築確認をした住宅であること」という条件がつくことにも注意しましょう。

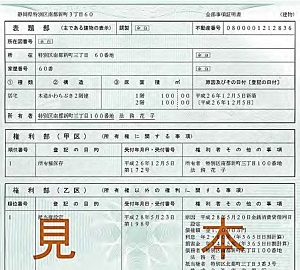

中古住宅の築年数要件は「昭和57年(1982年)以降に建築」に大幅緩和

減税が適用できる物件の築年数は、「昭和57年(1982年)以降に建築された住宅」(新耐震基準適合住宅)に大きく緩和されました。

2021年までの減税制度では、既存住宅の築年数要件として、耐火住宅(鉄筋コンクリート造など)は25年以内、非耐火住宅(木造など)は20年以内とされていました。

これを満たさない物件は、耐震基準適合証明書の取得や、既存住宅売買瑕疵保険の付保などが必要とされていました。

例えば、メンテナンスも行き届いており耐震性能がある住宅であっても、25年経過していれば煩雑な手間や無駄な費用がかかっていたのです。良好な中古住宅でも取引が敬遠される一因ともなっていました。

これが、1982年以降に建築されたかどうかという築年数だけで適用可否を判断してくれるようになったのです。基準も明確に分かりやすくなったといえます。

建築年数は登記事項証明書(登記簿謄本)に記載されており、取得がかなり容易な書類です。大幅な緩和といえますね。

なお、実際の運用では別途必要書類が追加される可能性も否定できません。また、昭和56年(1981年)6月以降に建築確認を取得し、その年に建築完了した住宅の取り扱いなど不透明なところもあります。

冒頭のご説明通り、今後の国会審議の中で制度内容が変更される可能性がありますが、少なくとも築年数要件が緩和される方向なのは間違いなさそうです。

新制度で損をするのは富裕層?一方、中間所得層に有利になるケースも

今回の住宅ローン減税改正により、控除率が1% ⇒ 0.7%に引き下げられたため、一律に減税額も小さくなるイメージがあります。

ただ、実際にマイナスの影響を大きく受けるのは、年収の高い買主が高額な住宅ローンを組んで物件購入した場合です。富裕層が高額物件を低金利で購入し、ローン減税をフル活用するケースを排除した見直しともいえます。

年収が高くなれば、控除対象となる所得税額が多く、例えば年間40万円(=借入限度額4,000万円×控除率1%)分の控除をフル活用できていました。

それを、そもそも所得2,000万円超の場合には住宅ローンが適用されなくなり、また、控除率も0.7%とすることで、控除額も小さくされ、高額な住宅ローンを低金利で組むことで富裕層が益税を受け取る流れを縮小したといえるのです。

一方で、従来の制度よりお得になる世帯が、特に中間所得層に多いことが想定されます。

新築住宅の場合には控除期間が13年に伸びており、後者のメリットが大きく影響する世帯があるためです。

例えば、住宅ローンの額がそもそも少ないケースや、年収が500万円程度の世帯で所得税額がそもそも大きくないケースです。つまり、制度上受けられる上限の控除額まで使い切れておらず、毎年、控除枠を捨てているような場合です。

具体的なケースでその理由をみていきましょう。

年収500万円の場合、所得税は15万円弱。控除枠40万円があっても使い切れない

まず、住宅ローン減税は、所得税(一部住民税)が減税されます。逆に言えば、控除されるためには、その分の所得税がなければ意味がありません。

例えば、新築住宅を購入した場合、ある年の年末時点の住宅ローン残高が4,000万円であれば、従来の住宅ローン減税では、控除額が40万円(=4,000万円×控除率1%)です。

しかし、年収500万円の給与所得者の場合、ざっくりと所得税額は15万円、住民税は25万円程度です。

とすると、40万円控除できるといっても、控除できる所得税が15万円しかありません。結局、15万円は得しても、残りの25万円分は泣く泣く捨てることになります。

(厳密には、所得税から控除しきれない場合、従来の減税制度では、住民税から最大13.65万円までは控除されるので、約29万円は控除されますがそれでも40万円には届きません。)

このように、従来の減税制度では控除しきれずに、実際には控除枠が残ってしまうケースが多いものでした。

使い切るのにちょうどいい控除枠。3年分伸びることで従来よりトータルでお得に

今回の改正では、控除率は引き下げられる代わりに、新築物件であれば13年間控除されます。

どうせ使い切れなかった控除枠が引き下げられるデメリットは小さく、むしろ控除期間が3年間伸びることで、実は従来の制度よりも控除額がトータルで増える世帯も少なくないとみられています。

先の例で言えば、確かに年末残高4,000万円であれば、控除額は28万円(=4,000万円×0.7%)に引き下げられますが、年収500万円の場合にはちょうどいい金額です。

厳密には、2022年からは住民税からの最大控除額が最大9.75万円に引き下げられますので、上記の例で言えば、約25万円(所得税15万円+住民税9.75万円)を控除できます。28万円の枠に対して25万円分を使え効率的です。

そして、控除期間は従来の10年ではなく13年に伸びますので、トータルで減税額が増えるケースもあるのです。(なお、控除期間が13年になるのは新築物件のみで、中古住宅(既存住宅)は引き続き10年間)。

このように、特に中間所得層では特になるケースが想定されます。実際に家を買う時には具体的に試算してみてくださいね。

ただし、住宅ローン減税のために家を買うわけではないのであまり振り回され過ぎないようにご注意くださいね。

【まとめ】住宅購入時に自分のケースで試算。不明点は不動産屋に聞こう!

4年間延長された住宅ローン減税。控除額が引き下げられるなど、今回の改正で大きな流れとしては、お得感が薄れた見直しがなされたものといえるでしょう。

特に、年収が高く高額な物件を購入した富裕層にはマイナスの影響が大きい制度改革です。

その反面、控除期間が新築の場合には10年⇒13年に延長されたり、借入限度額(ローン残高上限額)が優遇される住宅の種類も増えるなど、特に中間所得層には有利に働くケースも想定されます。

今後は特に新築住宅では省エネ性能が必須になっていく流れを作ろうとしている姿勢もうかがえます。

一方で、2024年以降は減税制度がさらに増税方向に見直しがなされており、将来的には住宅ローン減税制度自体を縮小、または廃止していくことが予想されます。

なかなか住宅ローン減税制度は複雑怪奇で分かりづらく、一度に理解することは難しいかもしれません。

ですので、実際に住宅を購入する際には、あらためてご自身のケースに当てはめてご検討し、ご不明点は不動産会社に気軽に聞いてみてくださいね!

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!