「住宅ローン減税で一番得する借入額は?」がマイホーム購入を失敗させる理由

※住宅ローン減税制度は改正されています。

本記事の内容は、一部古い内容を含む可能性があることにご注意ください。

目次

最大200万円減税される住宅ローン減税。最もお得になる借入額はいくら?

住宅ローンを組むなら、ぜひ使いたい減税制度が住宅ローン減税ですね。

住宅ローン減税制度は、10年間で最大▲200万円(売主が業者なら▲400万円)分を所得税などから減額してくれるお得な制度です。

住宅ローン減税額は、毎年年末の残債(ローン残高)の1%または▲20万円(業者売主物件なら▲40万円)の小さい額が控除されます。

例えば、10年後までずっと残債が2,000万円を上回る場合には、▲200万円(=▲20万円/年×10年間)の控除が受けられます。

一方で、途中で住宅ローン残高が2,000万円を下回る場合、例えばある年の年末に1,900万円になれば、その年の控除額は▲19万円になるということです。

このように考えると、一番お得な住宅ローン借入額はいくらなのか?という疑問が湧いてきます。ここではその考え方をみていきましょう。

シミュレーションでは、2,200万円借りると10年間で約50万円が利益に

個人が売主の中古物件が4,000万円で売り出されていたとします。

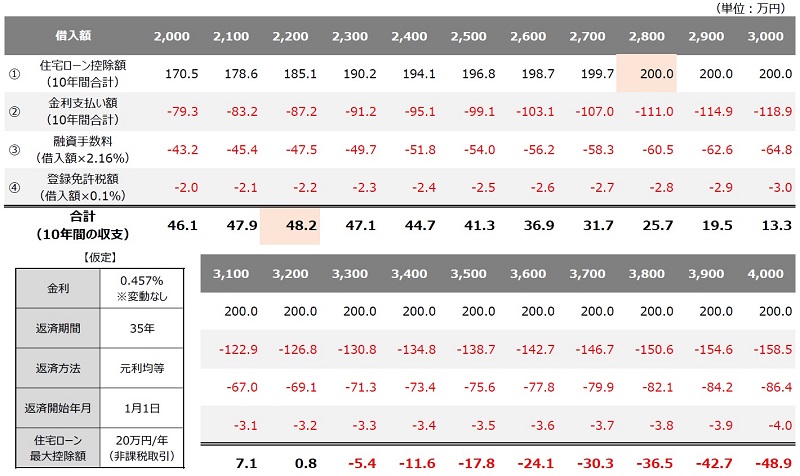

住宅ローン減税としては、10年間で最大▲200万円の減額が見込まれますが、10年間の収支計算は融資額によって以下のようになります。

つまり、このケースであれば「2,200万円」の住宅ローンを組んだ場合に「48.2万円」お得になっており、最も効率的に(無駄なお金が少なく)借りることができます。

控除額が10年間で▲200万円と目いっぱい使えるのは「2,800万円」以上借り入れた時です。しかし金利や融資手数料もその分増えるため、借入額2,200万円(控除額が▲185万円)の方が利益としては多くなっています。

ここで、住宅ローンの金利は変動で0.457%、元利均等で35年返済、銀行の融資手数料(借入額×2.16%)と仮定を置いています。

また、金利は10年間変わらないという少し現実離れした仮定を含めており、あくまでも簡易的な概算による試算に過ぎないものであることはご承知おきください。

金利変動や借入条件などで大きく変わる。「お得かどうか?」は結果論

注意したいのは、上記の結果は金利の変動や借入先の銀行(借り入れ条件)によっては実際の結果が変わってくることです。

シミュレーション表にある4つの項目(①ローン控除額・②金利支払い額・③融資手数料・④登録免許税額)のうち、①・③・④は、借入時点で確定します(今後も十分な所得税支払額が要求される給与水準を保つとして)。

一旦借りてしまえば、今後の金融情勢などによって変わってくるのは②支払金利のみです。この金利が高くなればなるほど収支が悪化しますし、逆に金利が低くなれば収支がよくなります。

結局、本当にお得だったかどうかはこの金利が実際にどう動いたかといった情報なくして正確なところは分からず、結果論に過ぎないということです。

また、借入時点でも、銀行の融資手数料(借入額×2.16%)や抵当権設定代(登録免許税額)は借入額に応じて大きくなるため、借入額をいくらにするかで収支は変わります。

融資手数料や保証料も銀行によって異なり、借入額の2%程度とならない金融機関もあります。融資条件によっても結果が変わってくることに注意したいですね。

キャッシュ一括で家を買える場合にも、あえて住宅ローンを組むのも一案だが…

そもそも論ですが、自己資金をいくらでも用意できるほど(借入額を自由に調整できるほど)キャッシュが手元に潤沢にあるという状況はあまり多くないですよね、、

そんな中で、住宅を現金一括で買えるほどキャッシュが手元に余っているという方もいらっしゃるかもしれません。(羨ましい!)

その場合に、あえて住宅ローンを借りて、支払金利とローン控除額の“差益”を生むということを狙ってみるのも一つの手です。

ただ、上の簡易シミュレーションでも分かる通り、0.5%未満の超低金利で10年間借り続けられたとしても、融資手数料や金利支払いなどを考慮すれば、最大で50万円程度(5万円/年)の利益。

今後10年の中で金利が上昇すれば、(予想に反して)1%分の還付より大きな金利支払いが発生する可能性は否めません。

結局同じことですが、あえて借りることがよかったかどうかは、後にならないと分かりません(結果論)。損になることも十分あり得ますので、あまり益税を狙いすぎるのも注意くださいね。

低い住宅ローン金利で借りておき、教育資金などを手元資金で賄うのも得策

さらに住宅資金だけで考えるものでないことも理解しておきたいところです。

教育資金や自動車購入資金など、今後まとまった大きなお金がどれくらいあるのかも含めて考えましょう。というのも、一般的に教育ローンや自動車ローンは、住宅ローンの金利よりも高いからです。

住宅購入のための自己資金として預貯金を取り崩して、住宅ローン額を少なくすると、当然、手元資金が手薄になります。

そうすると、手元に残った資金だけでは教育資金などが足りず、結局は住宅ローン金利よりも高い金利で教育ローンを組むことになれば、トータルで損をしてしまいます。

ですので、近い将来、別の資金使途でローンを借りる予定がある場合、あえて(低金利で)多めに住宅資金を借りておくと長期的にはお得になることもあります。

逆にいえば、目先の利益にとらられ、住宅ローン控除額だけにこだわって住宅ローンの額を決めてしまったばかりに、長い目でみて損をしてしまったということにもなりかねないのです。

必ずしも10年後に繰上返済するのが正しいわけではない!資金状況に応じた検討を

控除がなくなった10年目以降に、繰上げ返済をするかどうかにおいても同じことがいえます。

手元資金に余裕があれば、住宅ローン減税制度の期間が切れた10年後に一気に繰り上げ返済することで、支払金利を圧縮することができますし金利変動リスクを解消できます。

一方で、10年後に繰り上げない方がいいケースもあります。それは、教育ローンやカーローンなど、他に必要な借入資金が生まれる場合です。

手元資金を繰上返済に回してしまって金利の高い自動車ローンを組むという行動をとるより、安い金利で住宅ローンは借りておいて、自動車購入などは手元資金で買う方が得策です。

他にも、10年後の住宅ローン金利よりも、高い利息が取れる運用ができる場合もあります(保険商品や、株式、不動産投資など)。

ですので、必ず10年後に繰り上げ返済すればいい!というものではなく、状況に応じて繰り上げ返済されるかどうかはその都度検討しましょう。

減税制度は補助。「400万円控除のために売主業者物件を買う」は本末転倒

以上、住宅ローン減税制度を利用して、利益を最大化する難しさをみてきました。

初めから住宅ローン控除ありきで考えるのではなく、減税制度があったおかげでいくらか住宅資金が補助された、とあくまで補助的に捉えて利用するのがよいでしょう。

同じような話で、たまに「住宅ローン控除を最大限利用したいから、最大▲400万円控除を受けられる売主業者物件(新築やリノベ物件)を買う」という方もいらっしゃいます。

元々、新築やリノベ物件がいい!という方の場合にはもちろんそれで構いません。どちらにせよ、新築やリノベ物件を買うつもりの場合です。

しかし減税制度を最大活用したいためだけに、あえて業者物件を買うというのは本末転倒であることは感覚的にもよく分かると思います。

減税ありきの場合、質の悪い新築やリノベ物件を割高に買う危険。しっかり検証を!

確かに、業者物件を買えば控除額が倍(200万円⇒400万円)になるという点でお得な印象を受けます。

しかし、当たり前ですがどんな物件でもいいわけではなく、業者利益が大きく乗せれられた物件などはおすすめできません。物件の質や価格の妥当性などをしっかり検証しないと、その買い物がお得かどうかは分からないのです。

リノベ物件であれば、費用対効果の高いリノベーションが施されているか、築古の場合には給排水管まで含めて交換されているかなどもしっかりみなければなりません。

そもそも、売主業者物件が優遇されているようにみえるのは、業者物件は消費税がかかるためです。

個人売主の場合には(理論上は)消費税分お得になっていることも覚えておきたいですね。

いずれにせよ、資金のことをしっかり検討したい場合には、ファイナンシャルプランナーなどお金の専門家とともに資金計画を立てて検証してみてください!

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!