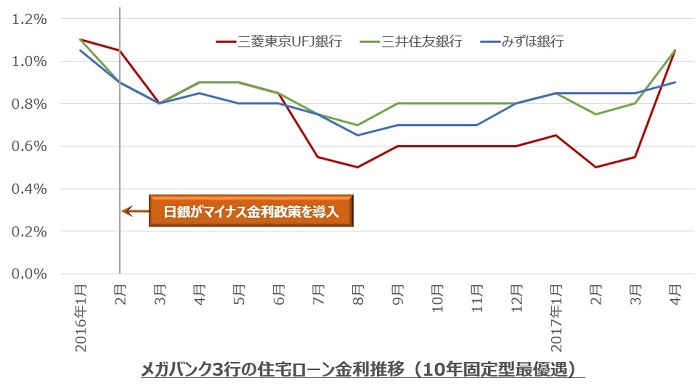

4月の10年固定型住宅ローン金利は、一気に1%前後まで引き上げ

4月の適用金利は、主要メガバンク3行が「1%前後」で足並みを揃えた

2017年4月の住宅ローンの適用金利について、固定型10年の最優遇金利で比較すると、先月と比べて主要3行(三菱・三井・みずほ銀行)は一気に1%前後まで引き上げました。

りそな銀行と三井住友信託銀行はそれぞれ金利を据え置いています。3月の住宅ローン金利は軒並み引き上げでしたが、それの流れを継続しているようにうかがえます。

| 固定型10年の最優遇金利(年利) ※フラットは21年~35年(借入90%以下) | 2017年2月 | 3月 | 4月 |

|---|---|---|---|

| 三菱東京UFJ銀行 | 0.50%(↓) | 0.55%(↑) | 1.05%(↑) |

| 三井住友銀行 | 0.75%(↓) | 0.80%(↑) | 1.05%(↑) |

| みずほ銀行 | 0.85%(→) | 0.85%(→) | 0.90%(↑) |

| りそな銀行 | 0.90%(→) | 0.95%(↑) | 0.95%(→) |

| 三井住友信託銀行 | 0.50%(→) | 0.55%(↑) | 0.55%(→) |

| フラット35 | 1.10%(↓) | 1.12%(↑) | 1.12%(→) |

| ※あくまでも固定型10年の最優遇金利のみ抽出したもので、住宅ローンの借り入れ条件も各行で異なります。 各行比較のためではなく、金利の時系列推移のご参考としてご覧ください | |||

2月や3月の年度末は、転勤や入学など新生活に向けて住宅購入する動きが活発化し、ローン申し込みも触える時期でした。それが年度末を越えたため一服、銀行間で足並みが揃った格好です。

特に、顧客獲得のために戦略的に金利を引き下げていた三菱東京UFJ銀行は一気に+0.5%上昇させ、金利水準を他行と同水準としています。

日銀のマイナス金利政策の導入前の水準に戻った。年度を超えローン申し込みが一服

2017年4月のメガバンク3行の金利水準は、日銀がマイナス金利を導入する前(2016年1月)の水準にまで戻ったことになります。

マイナス金利導入直前は「1.05~1.1%」の金利、今回が「0.90~1.05%」です。

むしろこれまでは顧客獲得目的などによって、無理やりローン金利を押し下げており、その反動として今回の水準にまで戻ったといえます。

アメリカのトランプ新政権の誕生などによって米国の長期金利も急上昇、それが日本の国債市場にも影響を与え金利上昇圧力が高まっている中、ローン金利が低いままでした。

日銀は、国債買い入れ額を増額するなど長期金利を「ゼロ%程度」に抑えようとしており、(新発10年物国債を基準とする)固定型の住宅ローン金利がさらに急騰することは考えにくいものの、引き続き注視する必要があります。

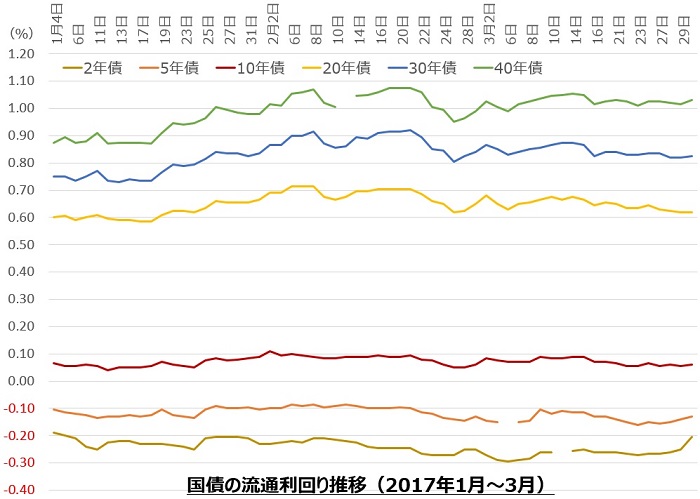

3月は国債金利横ばいで推移。420兆円超を保有する日銀頼みの国債市場

直近3カ月の国債流通利回りは、以下のようになっています。

全体的に3月は横ばいで推移しています。2月21日に一時1.08%と約1年ぶりの高水準に戻した40年物国債は、その後も1%超の水準で推移しています。また、足元では2年物国債が▲0.21%にまで利回りが上昇しています。引き続き、市場参加者のリスク選好の高まりが読み取れます。

長期金利の基準となる10年物国債は「0.4%~1.1%」の間で推移しています。3月でみると、「0.055%~0.09%」とその振れ幅は小さくなり、利回り上は安定的にゼロ%近傍に収まっています。

しかしその裏で日銀が国債を買い増し続けている結果でもあり、今や日銀は420兆円超の国債保有者です。昨年度末から約2割も増加しています。

しかしその裏で日銀が国債を買い増し続けている結果でもあり、今や日銀は420兆円超の国債保有者です。昨年度末から約2割も増加しています。

日銀頼りの国債市場は市場機能の低下を促し、実態の利回りを反映していない可能性が高いといえます。日銀の動向を市場参加者は注視しており、今後も突発的に不安定な動きがみられる可能性は否定できません。

円高継続で物価目標が遠のき国債市場が停滞?日銀は株式も最大の買い手に

「物価上昇率2%」を目指す日銀にとって、長期金利を低く抑えることで、国内企業の資金・投資需要を引き出す狙いがあります。

さらに、輸入物価や輸出企業の業績を押し上げる効果が期待できるため、「ドル高円安」が(正しいかどうかは別として、物価上昇率2%上昇を至上命題とする日銀にとっては)望ましい状況といえます。

しかし足元では外部要因によって円高が進行、物価が日銀の思うように上昇しなければ、ますます国債市場が停滞するでしょう。

背景には、足元でトランプ政権の政策実行能力を疑問視する見方が増えたことや、仮に大型減税や大規模インフラ投資が実現してもその効果を享受できるのはまだ先であるとの見立てなどがあります。

さらに、オバマケア(医療保険制度改革法)の代替法案を可決させるための議会調整に失敗したこともあり、米長期金利の低下(日米金利差の縮小)による円高という状況が生まれているのです。

日銀は上場投資信託(ETF)を年間約6兆円も購入、株式市場が歪む懸念も

日銀は2016年7月に、上場投資信託(ETF)の年間購入額を6兆円に倍増することを発表しています。

事実、2016年度の日銀の購入額は5兆5,870億円(2015年度比+86%)、日本株の最大の買い手となりました(2017年4月1日付日本経済新聞朝刊)。

これによって、値幅の縮小や価格形成の歪み、市場の経営監視機能の低下などを指摘する声があります。業績の悪化した企業でも、株価が下がりにくくなれば経営が放漫になり、ゾンビ企業が生まれることにもなりかねません。

これによって、値幅の縮小や価格形成の歪み、市場の経営監視機能の低下などを指摘する声があります。業績の悪化した企業でも、株価が下がりにくくなれば経営が放漫になり、ゾンビ企業が生まれることにもなりかねません。

国債市場が実態を反映せず、株式市場も日銀が牛耳るような状況になれば、いつその綻びが長期金利(国債利回り)に跳ね返ってくるかわかりません。

日銀の一存で国債利回りが形成される事態が続く日本。住宅ローン金利にどのような影響を及ぼすのか、引き続きウォッチしていきます。

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!