「経過年数×0.2」ってなに?減価償却年数のシンプルな計算式はこれだ!

目次

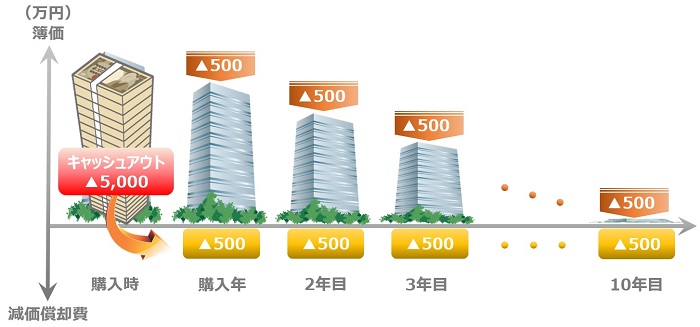

キャッシュアウトのない経費「減価償却費」は不動産投資の要

不動産投資をされる方で収益物件を買われる際、減価償却費をいくら取ることができるのかはとても大切なことです。

減価償却費はキャッシュアウトがない(おカネが出ていかない)経費であり、税金を抑えることにつながるためです。

減価償却という考え方は、イメージとして建物が劣化するに従って毎年少しずつ経費にしていくものです(あくまでイメージであり、実際の劣化状況とは関係なく経費化していきます)。

例えば、建物が5,000万円の価値があった時、耐用年数(償却年数)が20年、つまり20年でこの建物の価値が法律上ゼロになる場合、毎年▲250万円(=5,000万円÷20年)の経費を落とすことができるということです。

耐用年数(償却年数)によって減価償却スピードが大きく変わる

償却年数(耐用年数)の長さによって、同じ5,000万円の建物でも毎年の経費は異なります。

例えば、償却年数が10年であれば毎年▲500万円(=5,000万円÷10年)の経費となり、その分節税効果は高まります。耐用年数20年の場合に比べ、倍の速さ・額で償却していくことになります。

もちろん、トータルで考えればいずれも▲5,000万円(=▲250万円/年×20年=▲500万円/年×10年)の経費が取れます。

もちろん、トータルで考えればいずれも▲5,000万円(=▲250万円/年×20年=▲500万円/年×10年)の経費が取れます。

どのようなキャッシュフローを目的としているかにもよりますが、例えば一気に経費化して、不動産投資を開始して数年間の手持ち現金を厚くしたい場合には、耐用年数を短くとれる物件が好ましいといえます。

償却する年数は「法定耐用年数」と「経過年数」で計算される

何年で償却するかという償却年数(耐用年数)は、法律で定められている「法定耐用年数」によって、国税庁の「中古資産の耐用年数」の通り以下のように計算されます(小数点以下切捨て)。

償却年数=(法定耐用年数-経過年数)+経過年数×0.2

ここで、法定耐用年数は建物の構造によって異なり、例えば木造であれば「22年」、RC造であれば「47年」などとあらかじめ定められています。新築であれば、”法律上”建物が有効に使用できる期間ということです。

また、経過年数(築年数)とは、その建物が建築されてから経った年数です。例えば2000年に建てられた建物を2016年に取得した場合、経過年数(築年数)は16年です。

また、経過年数(築年数)とは、その建物が建築されてから経った年数です。例えば2000年に建てられた建物を2016年に取得した場合、経過年数(築年数)は16年です。

例えば、木造で築16年の時に購入した場合、償却年数は9年(=(22-16)+16×0.2)です。法定耐用年数である22年の半分以下で短く償却されますね。

法定耐用年数を超えた場合は、一気に償却できるがリスクも

法定耐用年数を既に超えている場合は、以下の数式を用いて算出されます(小数点以下切捨て)。

償却年数=法定耐用年数×0.2 ※2年未満となる場合は2年

例えば、法定耐用年数を超えた築22年の木造住宅を購入した場合、たったの4年(=22×0.2)で償却できます。

一気に償却できますが、償却しきった5年目以降は減価償却費という経費がとれず、一気に支払う税金が多くなるため、あらかじめ綿密な事業計画を立てておくことが必要です。

「経過年数×0.2」って何?古い建物ほど、耐用年数が長くなるの?

もう一度、計算式を見てみましょう。

償却年数=(法定耐用年数-経過年数)+経過年数×0.2

「償却年数=法定耐用年数-経過年数」であれば、とてもシンプルな考え方です。新築ならこれくらい持つという意味合いの「法定耐用年数」から、実際に経過した年数を引いており、その差額の年数を耐用年数(償却年数)とするものだからです。

一方で、「経過年数×0.2」とあります。一見、経過年数が経てばたつ程、償却年数が長くなるような錯覚を覚えます。

一方で、「経過年数×0.2」とあります。一見、経過年数が経てばたつ程、償却年数が長くなるような錯覚を覚えます。

しかしそうではありません。以下のように書き換えましょう。

償却年数(耐用年数)=法定耐用年数-0.8×経過年数

つまり、経過年数を20%割り引いて、法定耐用年数から差し引いているのです。償却年数は築年数に0.8掛けたものを法定耐用年数から引けばいい、とシンプルに考えれば覚えやすいでしょう。

償却年数(耐用年数)が長くなるメリット・デメリット

単純に考えれば「償却年数=法定耐用年数-経過年数」でいいような気もします。

わざわざ経過年数に0.8倍を掛けて、耐用年数が長くなるような調整がなされているとの印象も受けます。

多くの投資家はできるだけ早くキャッシュを回収したいと考え、償却期間を短くしたいものです。

耐用年数が長くなることは投資家にとってデメリットといえるでしょう。

耐用年数が長くなることは投資家にとってデメリットといえるでしょう。

実際には、法律で定められた方法であり長くしているという表現は適切ではないかもしれません。

ただ、ここでは長くなったとしてどういう意図が隠されているか、すこしうがった見方で推察してみましょう。

耐用年数が長いと税務署が喜ぶ。投資家は融資期間が長くなる

長くなると喜ぶ人がいます。税務署です。償却期間が長くなるということは、毎年の投資家の利益が多くなり納める税金が多くなるためです。

ただし、投資家にとって少なくとも現状はデメリットばかりとも言い切れません。

いまだ多くの銀行は耐用年数を重要な検討項目として、融資期間を決めるためです。耐用年数が長く計算されると、不動産を購入する際、融資期間を伸ばせる可能性が高まります。

いまだ多くの銀行は耐用年数を重要な検討項目として、融資期間を決めるためです。耐用年数が長く計算されると、不動産を購入する際、融資期間を伸ばせる可能性が高まります。

長く借り入れができるということは、毎年手元に残るキャッシュが大きくなりながら収益物件を運用できることに繋がります。

理論上はメリット・デメリットなし?!トータルで損得ゼロ

減価償却費は、償却年数が短ければ一気に費用化できるため、当初数年間は手元にキャッシュが残ります。一方で、その期間が終われば一気に利益がでてしまい税金支払いが大きくなります。

また、そもそも建物金額が大きく減価償却費がトータルで大きくとれても、その分売却時には売却益が出てしまい譲渡税がかかってきます。

さらに、耐用年数が短いせいで金融機関の融資期間が短く、毎年の返済額が大きくなっても、返し終わればその分キャッシュが手元に残りますし売却時には残債が小さくやはりつじつまが合うようにできています。

さらに、耐用年数が短いせいで金融機関の融資期間が短く、毎年の返済額が大きくなっても、返し終わればその分キャッシュが手元に残りますし売却時には残債が小さくやはりつじつまが合うようにできています。

もちろん、賃貸収益の所得と、売却に係る譲渡所得の税額が異なったり、融資期間によって金利支払い総額が変わったりと細かな点で損得はあります。

不動産投資の前に事業計画をしっかり見直す。堅実な資産形成を

これらはトータルでうまく運用できればの話です。「理論上」と付しているのはそのためです。

例えば耐用年数が短すぎるあまり、元金返済分より減価償却費が下回る「デッドクロス」が早々に到来したり、毎年の返済額が大きくキャッシュフローが破たんすれば「トータルで損得ゼロ」なんて悠長なことはいえません。

大切なのは、減価償却の意味や仕組みを理解し、不動産投資の前にしっかりと事業計画を立て、これから長い間付き合いっていく収益物件を堅実に経営できるかを精査することでしょう。

投資はムリにするものではありません。あなたが健全に資産形成をできるよう、投資前に不動産エージェントと納得いくまで収益性を検討くださいね。

【P.S.】「この家、買っていいのかな?」…迷わずご相談ください!

マイホーム購入をお考えでしたら、ぜひ個別相談(無料)をご利用ください。 多くの方から高い評価を得ている個別相談。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご利用ください!※【実績】最高評価“来て良かった!”が96%超!

2 thoughts on “「経過年数×0.2」ってなに?減価償却年数のシンプルな計算式はこれだ!”

この投稿はコメントできません。

1.長くなると誰が喜ぶ人がいます→「誰が」は「誰か」

2.伸ばせられる→伸ばせる

丹藤様、ご指摘ありがとうございました!