地銀と建設業者が結託して地主営業?アパートローン急増に金融庁是正へ

目次

節税目的のアパート建設の裏で、建設業者から地銀へ「紹介手数料」支払い

2015年から始まった相続税の課税強化を受け、相続税対策のために地方に土地を持つ地主が賃貸アパートを新築する件数が急増しています。

事実、アパートローンは2016年には3.8兆円(前年比+20%超)と過去最高を更新しており、人口減少・超高齢社会に突き進む日本において賃貸アパート・マンションの空室率上昇を加速させる一因となるとの懸念も出ています。

この事態を受け、金融庁は、融資が急増している地銀の営業姿勢の実態調査を進めていました。融資リスクの調査というよりも、「投資家に対して適切な営業を行っているのか」ということに力点を置いたものです。

その結果、一部の大手地銀が顧客(地主)を建設業者に紹介する見返りに紹介手数料(請負金額の最大3%)を受け取っていることがわかったのです(2017年4月23日付日本経済新聞朝刊)。

請負金額の割合に応じて手数料を支払うことが多く、建設費用が大きくなるほど紹介手数料が入ります。建設費用を抑えたい地主と紹介手数料をたくさんもらいた地銀との間に明らかな利益相反が生じていることになります。

この事態を受け、金融庁は一部の地方銀行に対し「顧客本位の原則」(以下【参考】)に沿った是正を促す方針です。

本当の問題は「投資家が不在」なこと。銀行も建築会社も投資の素人?

今回の問題は、紹介手数料をハウスメーカー(建設業者)が銀行に渡していることや、両社が連携して投資家(地主)と営業攻勢をかけていること自体ではありません。

顧客紹介の対価を支払うことは一般的に行われる慣例でしょう。また、投資において資金調達は大きなハードルとなるため、資金の出し手である銀行と事前に協議することは、スムースな取引環境を整えることに繋がります。

もちろん、手数料を裏でもらっていることを地主(投資家)に開示することなく、さも地主の資産形成に寄与するという形で銀行の営業担当が話を進めているのであればそれは問題です。

もちろん、手数料を裏でもらっていることを地主(投資家)に開示することなく、さも地主の資産形成に寄与するという形で銀行の営業担当が話を進めているのであればそれは問題です。

ただ、最大の問題は、投資の素人しかいない状況で話が進み、誰もリスクを取るという認識がないことだと考えられます。

建設業者は建築の専門家であって、必ずしも投資のことが分かっているわけではありません。銀行もあくまで「融資」であり、事業に参加する「出資」の担当者ではありません。リスクを取るという行為を誰も知らないまま、多額の取引が行われているのです。

さらなる問題はサブリース。「家賃保証」という言葉にうまく誤解させられる地主

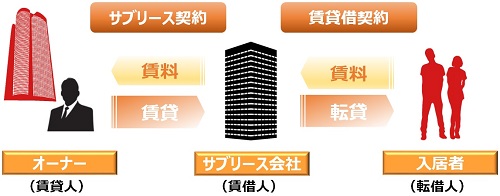

もっと恐ろしいのは「建設したアパートは、サブリース契約ですべての部屋を一括借り上げます。空室でも家賃保証しますのでご安心ください」と建設業者が営業している場合があることです。

サブリースは単なる又貸しであり、家賃の減額や契約の一方的な解除も行える、アパートの所有者(地主)にとって不利な契約です。

「家賃保証」というのは、「契約期間中は(額は下がるかもしれませんが)家賃を支払います」という至極当然のことを述べているにすぎず、ずっと同じ家賃を何があっても解約せずに払い続けるとは言っていないのです。

そもそも、建設会社が「30年間、家賃保証しますので安心です」というなら、地主から「それでは土地を貸しますので毎月地代だけ払ってください。後は、銀行から建設会社がおカネを借りてアパート運営してください」という提案をすればのってくるはずです。

そもそも、建設会社が「30年間、家賃保証しますので安心です」というなら、地主から「それでは土地を貸しますので毎月地代だけ払ってください。後は、銀行から建設会社がおカネを借りてアパート運営してください」という提案をすればのってくるはずです。

地銀は地主の土地を担保として安全な融資を目的としており、建築会社は建物を建てて終わりです。サブリース契約をしても相場の下落や空室率が上昇すれば、家賃を減額したり契約を打ち切ったりすることでリスクを負わない前提で話を持ってくるのです。

リスクを取るのは投資家(地主)ただ一人です。立場の違いをしっかりと理解した上で話を聴くようにしましょう。

【実例】建築プランだけ持ってきた建設屋、預金利息と利回りを比べる銀行

ミトミにも、「地銀と建築業者から営業があったけど大丈夫なのかアドバイスが欲しい」と、お客様(投資家)から相談を受けた事例があります。

ハウスメーカーと地銀が投資家宅を訪問し「老朽家屋を建て替えて賃貸アパートを建てませんか。サブリース契約を結んで一括借り上げしますから、空室も怖くありません。今や預金しても雀の涙の利息しかないのですから、それよりもお得ですよ」と話を持ち掛けたのです。

持参した資料は、どのような間取りや設備を計画しているかという図面などの建築プランのみで、賃貸アパート経営の収支計画(事業計画)は一切なかったようです。

持参した資料は、どのような間取りや設備を計画しているかという図面などの建築プランのみで、賃貸アパート経営の収支計画(事業計画)は一切なかったようです。

地主が、想定している賃料などを聞いて利回りを概算すると満室でも3%程度であったため、うま味がないことを伝えると「銀行の預金利息はほぼゼロ%ですよ?それに比べてとてもよい商品だとは思いませんか」というのです。

アパート経営というリスクを伴った投資と、元本保証されている預金を同じ土俵で比べているのです。

エリア特性(地域・人口動態)や賃料相場など、基本的な調査もしない営業担当者

この訪問の直後、ミトミに問い合わせがありました。

建築プランの話に終始していたとのことで、建築場所のエリアの人口動態や地域の特性(開発計画や競合物件の数、需給バランスなど)、最寄り駅の乗降客数、賃料相場の動向、間取りや設備のニーズなど基本的なことを聞いてみてくださいと伝えました。

再訪問時には同じ話を繰り返され、上記のことを聞いてもなにも答えられず最終的にはお断りしたとのことでした。賃料下落や空室のリスクについてはサブリースを盾に話にならなかったとのことです。

再訪問時には同じ話を繰り返され、上記のことを聞いてもなにも答えられず最終的にはお断りしたとのことでした。賃料下落や空室のリスクについてはサブリースを盾に話にならなかったとのことです。

銀行は、大口の預金者や土地の所有者のことをよく知っており、カネ余りの地銀が新規の融資先を探しています。また建築会社は自社の得意な建築プランがあります。

すべて自社都合で話を持ってきており、地主の資産形成について無頓着、かつ、そもそも投資について理解不足であることよく分かる事例です。

閉ざされた話で決めない。不安に思えば断るか、投資の専門家に相談を!

特にアパートローンは、高齢の地主が「節税になってリスクもないなら…」という認識で融資を受けることが多いようです。目先の節税利益で投資を始めてはいけません。

銀行は預金口座を通じて大口顧客の資金の流れを把握しており、また高齢者からみれば「銀行さんがおすすめしてくるなら間違いないだろう」と誤解することもあるかもしれません。

営業担当者から「建築相場はこんなものです。みなさん節税に動いていますよ」といわれれば、その中に顧客紹介手数料が上乗せされていることも知らずに契約するかもしれません。

すべての地銀や建設業者がこのような営業を行っているわけではありません。

すべての地銀や建設業者がこのような営業を行っているわけではありません。

しかし、投資というのはリスクを負う行為であり、最終的な責任は投資家自身に降りかかることをしっかりと認識し、出来過ぎた話ほど慎重に検討しましょう。

投資は必ず行わなければならないものでもありません。密室での話し合いだけで決めることは危険です。不安に思えば話を断るか、または投資を分かっている専門家に相談し、安易に話に乗ることはないようにしましょう!

【参考】金融庁公表の「顧客本位の業務運営に関する原則(案)」に抵触?

2017年1月19日、金融庁は「顧客本位の業務運営に関する原則(案)」を公表しました。

これは、2016年末にまとめられた金融審議会市場ワーキング・グループ報告を踏まえ、「金融事業者が顧客本位の業務運営におけるベスト・プラクティスを目指す上で有用と考えられる原則」をまとめたものです。

| 原則1 | 顧客本位の業務運営に係る方針の策定・公表等 金融事業者は、顧客本位の業務運営を実現するための明確な方針を策定・公表するとともに、当該方針に係る取組状況を定期的に公表すべきである。当該方針は、より良い業務運営を実現するため、定期的に見直されるべきである。 |

|---|---|

| 原則2 | 顧客の最善の利益の追求 金融事業者は、高度の専門性と職業倫理を保持し、顧客に対して誠実・公正に業務を行い、顧客の最善の利益を図るべきである。金融事業者は、こうした業務運営が企業文化として定着するよう努めるべきである。 |

| 原則3 | 利益相反の適切な管理 金融事業者は、取引における顧客との利益相反の可能性について正確に把握し、利益相反の可能性がある場合には、当該利益相反を適切に管理すべきである。金融事業者は、そのための具体的な対応方針をあらかじめ策定すべきである。 |

| 原則4 | 手数料等の明確化 金融事業者は、名目を問わず、顧客が負担する手数料その他の費用の詳細を、当該手数料等がどのようなサービスの対価に関するものかを含め、顧客が理解できるよう情報提供すべきである。 |

| 原則5 | 重要な情報の分かりやすい提供 金融事業者は、顧客との情報の非対称性があることを踏まえ、上記原則4に示された事項のほか、金融商品・サービスの販売・推奨等に係る重要な情報を顧客が理解できるよう分かりやすく提供すべきである。 |

| 原則6 | 顧客にふさわしいサービスの提供 金融事業者は、顧客の資産状況、取引経験、知識及び取引目的・ニーズを把握し、当該顧客にふさわしい金融商品・サービスの組成、販売・推奨等を行うべきである。 |

| 原則7 | 従業員に対する適切な動機づけの枠組み等 金融事業者は、顧客の最善の利益を追求するための行動、顧客の公正な取扱い、利益相反の適切な管理等を促進するように設計された報酬・業績評価体系、従業員研修その他の適切な動機づけの枠組みや適切なガバナンス体制を整備すべきである。 |

これら原則は、法律のようなルールを押し付けることを意図したものではなく、「その趣旨・精神を自ら咀嚼した上で、それを実践していくためにはどのような行動をとるべきかを適切に判断していくことが求められる」としています。

つまり、法令上の義務ではなく受け入れなくとも直ちに行政処分を下されるものではないものの、銀行や証券会社など広い意味での「金融事業者」が積極的にこれら原則を顧客サービスに反映させることを求めているのです。

今回のアパートローン急増の背景には、利益相反の営業(原則3)や手数料の不透明さ(原則4)、顧客の利益を度外視した提案(原則2・5・6)などの問題点を是正していくものと考えられます。

地銀が紹介手数料をもらうことは法的にグレー?紹介自体は「付随業務」として認可

顧客の紹介に際して手数料を支払うことは、業界を問わず広く行われることであり、一般論としてそれ自体は違法ではありません。

ただ、金融機関がそれを行うことまで金融庁が認めているかどうかは判断が分かれ、議論の余地が残るところでしょう。「法的にはグレー」との声もあるようです。

紹介そのものについては、2016年6月に金融庁が公表した「中小・地域金融機関向けの総合的な監督指針」の中においても、「ビジネスマッチング業務」が“「その他の付随業務」に該当する”とされており、金融機関も紹介業務を行うことを認められています。

紹介そのものについては、2016年6月に金融庁が公表した「中小・地域金融機関向けの総合的な監督指針」の中においても、「ビジネスマッチング業務」が“「その他の付随業務」に該当する”とされており、金融機関も紹介業務を行うことを認められています。

ここでは金銭の授受を伴うことをどう考えているかには触れられていませんが、今回の是正の中で考え方が示されるかもしれません。

【P.S.】「この家、買っていいのかな?」…迷わずご相談ください!

マイホーム購入をお考えでしたら、ぜひ個別相談(無料)をご利用ください。 多くの方から高い評価を得ている個別相談。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご利用ください!※【実績】最高評価“来て良かった!”が96%超!

この投稿はコメントできません。