目次

特徴は「レバレッジ」と「貯蓄性」。REIT(不動産投資信託)とは異なる

不動産の特徴は「他人のおカネ」で投資・回収ができるというレバレッジ効果と、投資回収後に不動産という資産(もしくは売却後のキャッシュ)が手元に残る貯蓄性にあると考えられます。

さらに、それを元手にさらなる不動産事業拡大ができる、つまりは「経営」であることこそが不動産投資の醍醐味といえるでしょう。

定期的な収入に加え、出口戦略をもトータルで踏まえた投資であり、積極的に資産形成していけるところに特徴があります。

単にコツコツと賃料が毎月入ってくるものであれば、投資家や金融機関から集めた資金を不動産投資で運用して、賃料収入などを投資家に分配するREIT(Real Estate Investment Trust、不動産投資信託)があります。

しかし、このREITと不動産投資は異なります。REITは株式投資に近く、他人資本で投資できなければ、出口において事業拡大できる性質のものでもありません。

一方で、不動産投資は事業拡大まで可能な「経営」なのです。ここでは5つの視点から株式投資と不動産投資の違いをみることで、不動産投資の特徴をあぶりだしましょう(あくまでも一般論です)。

①安全性・貯蓄性:株式は電子データ、倒産で価値ゼロ。不動産は実物資産

預金は国がデフォルト(債務不履行)を起こさない限り、額面通りのおカネを得られる大変安全性が高い投資です。ただ、インフレ(物価上昇)が起これば価値が下がります。同じ額でも買えるモノが少なくなるためです。

そのおカネを株式や不動産に形を変えたものが株式投資であり、不動産投資なのです。

株式の場合はリスクが高く電子データで会社の権利を保有するだけのため、安全装置がないのが実態です。万が一の事態が起これば株式はなんら価値をもたず、投資資金を回収できない可能性が充分にあります。

一方で建物も含め、しっかりと実物資産が手元に残るため活用策は残っており、その価値が一気にゼロとなることはないでしょう。価格を下げればある程度の資金を回収できます。

ただし、安全性の前提には不動産の資産性を決定づける立地やその地域の人口動態などを検討し、その後も当事者意識を持って経営することが前提となります。投資不動産によっては大きな損失を生むことは理解しておく必要があります。

不動産は土地・建物が残り有効活用可。「住」に不可欠で根強い需要もある

株式投資の場合には会社が倒産すれば手元に何も残りません。投資額がまるまる損失額となる可能性があります。

また、倒産せずとも市場参加者の期待によって株価は乱高下するため、変動リスクが高い商品といえます。

一方で不動産の場合、特に一棟物の不動産(アパートやマンション、ビルなどを一棟まるごと)の場合、有効に利用できる資産価値のある土地がついてきます。消費されるものでなく腐るものでもなく、土地を有効活用できます。

一方で不動産の場合、特に一棟物の不動産(アパートやマンション、ビルなどを一棟まるごと)の場合、有効に利用できる資産価値のある土地がついてきます。消費されるものでなく腐るものでもなく、土地を有効活用できます。

また、日本では1990年代のバブル崩壊時に不動産価格が暴落しましたが、賃料自体はほとんど横ばいで変化していないという事実もあります。

衣食住の住に密接に関わる不動産、(特に人口流入が続く東京都心など)立地を間違えなければ底堅い需要があるという強みもあるのです。

投資ローンを組む際に団体信用生命保険(団信)に加入すれば生命保険代わりに

建物部分まで含め資産価値の下がりにくい不動産は、ローン返済がそのまま貯蓄となりながら、定期的な賃料収入も見込めるともいえます。

さらに、投資ローンを組む際に「団体信用生命保険(団信)」と呼ばれる生命保険に加入すれば、もし投資家に不幸があっても残された遺族に不動産が残る仕組みがあります。

万が一物件の所有者(投資家自身)が亡くなった場合でも、保険会社から返済しきれていないローン残債分が免除されるためです。

万が一物件の所有者(投資家自身)が亡くなった場合でも、保険会社から返済しきれていないローン残債分が免除されるためです。

マイホームの住宅ローンの場合と同じで、不動産投資が生命保険の役割も担うのです。

ただ、投資物件であり自分で住むためのものではないので団信に入らないという選択肢もあります。物件の規模や棟数が多い場合には将来の相続人と話をしておきましょう。

②レバレッジ:株式は自己資金で運用、不動産は他人のおカネで投資・回収

株式の場合、(信用取引などもありますが)基本的には投資家自身のおカネのみ使って株式を購入します。

多くの株を買おうとしても、それを買うだけのおカネを自分自身で稼がなければならないのです。

一方で不動産の場合、物件購入代金の一部のみ自己資金を使い、大部分を金融機関からのローン(融資)でまかなうことができるのです。

一方で不動産の場合、物件購入代金の一部のみ自己資金を使い、大部分を金融機関からのローン(融資)でまかなうことができるのです。

他人のおカネで自分の資産を効率よく増やすことを「レバレッジ」といいますが、レバレッジ効果が高いのです。

自分自身に元手がなくても物件を購入でき、(入居者が支払ってくれた)賃料収入をローン返済に回し、20~30年程度経った頃には購入した物件がまるまる自分のものになるのです。他人のおカネを使って投資し、他人のおカネで資産を形成できるのです。

毎日変動する株価と異なり、地価(土地の価格)は公的機関が一定期間ごとに発表

土地の価格は国土交通省や国税庁、都道府県、市町村がそれぞれ毎年発表する公示地価や基準地価、路線価などの指標を基に算定されます。

株価のように市場参加者の期待によって、短期間で大きく乱高下するという性質のものではありません。

さらに一般的にはインフレ時には価格が上昇し、デフレ時には下落するなどその時々の物価水準にも連動する性質があります。

この土地という安全装置があるからこそ、金融機関も投資家へ貸し出す動機が強くなるといえます。「返してくれるから貸す」原則を守る金融機関が融資するということは、金融機関が「不動産投資事業」に担保性を見出していることを意味します。

つまり、大きなお金を不動産に投資しても、特に土地というしっかりした経済的基盤のあるものが大きな割合を占めるため、レバレッジを効かせられる投資商品ともいえるのです。

金融機関が不動産投資ビジネスを後押し。レバレッジ効果をうまく利用して資産拡大

シンプルなビジネスモデルということもあり、金融機関がある程度の安全性を認めているといういい方もできます。

さらに、購入した物件を担保に新たな物件を購入する(金融機関から新たなローンを組む)ことを繰り返し、複数棟の物件を保有して投資事業を拡大すると同時にリスク分散が図れます。

自分の資産から生まれるおカネを前借りして、着々と返済していくことで資産形成を行うものといえます。

自分の資産から生まれるおカネを前借りして、着々と返済していくことで資産形成を行うものといえます。

このレバレッジ効果をうまく活用するためには、銀行など金融機関と良好な関係を作っていくことも必要になります。

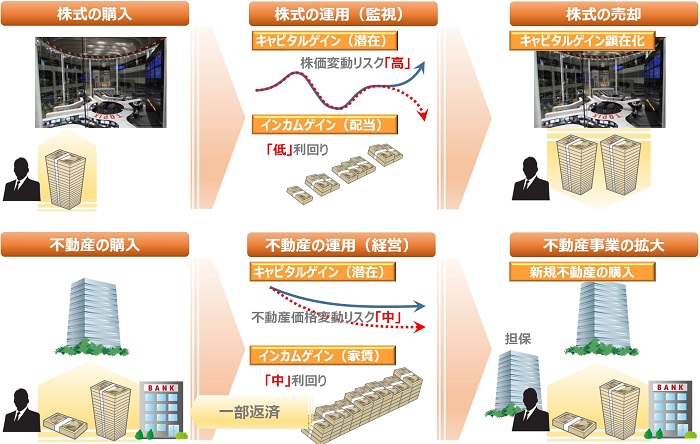

③収入と出口:株式は配当少でも大化け、不動産は中利回りで売却益も相応

投資には2種類の利益(損失)があります。その投資商品を購入した時と売却した時の差益であるキャピタルゲイン(売買差益)と、運用中に定期的に入ってくるインカムゲイン(配当・賃料収入)です。

株式の場合、その乱高下しやすい性質からキャピタルゲインを大きく取れる可能性があります。他人の資本(銀行からの借入)を使わず、少額の自己資金で大化けさせることも可能です。ハイリスク・ハイリターンといえます。

ただし、定期的な利益であるインカムゲイン(配当)の利回りは、2%台であっても高利回りといわれるほどあまり期待できないのが実情です。

不動産の場合、毎年の賃料収入の利回りは5%を超えるものが一般的で、定期的な収入が得られる可能性も高い特徴があります。また、ゆっくりと資産形成し売却益も相応の金額を得ることができます。

株と違って一般的には経年劣化して資産価値が目減りする性質上、購入価格との単純差額という意味では、大きなキャピタルゲイン(売却差額)は小さくみえます。

しかし、他人(金融機関)のおカネを使って投資し、他人(入居者)のおカネで毎月ローン返済していくことで、購入時と近い金額で売れれば売却時にそのローン返済額がまるごと返ってくるためです(譲渡税などは出ていきます)。

継続収入(配当・賃料)の利回りは不動産が高い。不動産は毎月着実に資産形成

まとめると、単純に毎年の継続収入(配当・賃料収入)の利回りでいえば、株式より不動産投資が大きいといえるでしょう。

また、出口(売却)時においては、株式は自分の所有する銘柄が急騰することが期待できます。もちろん価格が上昇する(高値で売れる)保証はなく、むしろ急落して大損するリスクもあります。大きなリスクにさらされているのですね。

一方で不動産も、銀行から融資を受けて毎月の支払いを行わなければ不動産を取り上げられるという返済リスクをとっています。

一方で不動産も、銀行から融資を受けて毎月の支払いを行わなければ不動産を取り上げられるという返済リスクをとっています。

だからこそ長年にわたって返済できれば、売却(出口)において相応のキャッシュが入ってくる仕組みになっているともいえます。

株は含み損ならそのまま放置しておけばよいともいえますが、常に返済に追われ、毎月決まった額をゆっくりと返済しながら資産を創っていくという特徴があるのです。

不動産は短期売買が困難、でも長期保有なら売るタイミングを見極めやすい

不動産は出口のタイミングを見極めやすいという性質もあります。

株式市場は一つのニュースで乱高下することもありますが、不動産は株式に比べて価格変化が緩やかです。

そのため「売り時」を見極めやすく、計画的な資産形成が可能というメリットもあります。ゆっくり付き合っていくという性質があるのですね。

その一方で、不動産は基本的に短期売却を行えないというデメリットもあります。

その一方で、不動産は基本的に短期売却を行えないというデメリットもあります。

購入時の初期費用も回収できないまま売ればトータルで赤字になりますし、個人が不動産を短期譲渡すると大きな税金が取られます。少なくとも5年以上の期間は保有するものといえます。

株式であれば市場動向をみながら、いつでも利益確定できるというメリットがあります。だからといって、長期で保有したからと言って株価がゆっくりと上昇を続けるわけではありません。どちらにもメリット・デメリットがありますね。

④影響力:株主は会社経営を丸投げ。不動産オーナーは社長として決断

株式の場合、大株主でもない限り、投資先の会社の業績を自ら改善していくのは難しいといえるでしょう。

おカネを提供して、あとはその会社に丸投げすることになります。事実上、一人の投資家の影響力は大きくないといえるでしょう。

一方で不動産の場合、不動産を購入した後、自らその不動産の魅力を高めたり、税金対策をしたり、投資家自身が経営していく「事業」という側面があります。

投資家自身の腕にその業績がかなり依存し、影響力は大きいといえます。

逆にいえば、購入後の手間を惜しむと業績が悪化する可能性が高く、不動産投資には経営者マインドが必須です。

管理会社などとチームとなって事業経営にあたっても、最終決断は投資家自身が行います。「社長」としての心構えを持ちましょう!

⑤流動性(換金性):株式は即時にキャッシュ化、不動産は長く付き合う

株式の場合、売却価格にこだわらなければ、株を売った4営業日には現金化できます。

売るコストも実質ゼロで、ボタンひとつで売却することができ、流動性が極めて高いといえます。

一方で不動産の場合、即座に売ることはできません。まずは買い手をみつける必要があります。買い手がみつかった後も、条件交渉や価格交渉、契約書の作成などがあります。

不動産会社などと連携して話を進めなければならず、ボタンひとつで換金できる株式とは異なり、流動性が低いという特徴があります。

さらに、保有期間5年以内に売却すると多額の短期譲渡所得税が取られる場合があります。換金が即時にできず長く付き合っていくのが不動産投資といえます。

株式投資と不動産投資の違いのまとめ:堅実な事業拡大が可能な不動産投資

一般的な特徴をまとめると下の図のようになります。

不動産投資はある程度の安全性があり(ミドルリスク)、安定したインカムゲインを見込める(ミドルリターン)という特徴があります。

そして当事者意識を持って投資・経営できる方は、元手が少なくとも他人のお金(金融機関からの借入)でレバレッジをきかすことができ、それを他人のお金(入居者の賃料)で返済していきます。

但し、どのような不動産でもそのようなリターンが生まれるわけではなく、資産価値の下がりにくい不動産の選定が極めて重要になります。

流動性も高い(買い手がみつかりやすい)物件は、イザという時に頼りになる存在となります。

一つ一つのポイントを押さえながら堅実な資産形成をしていきましょう。次は、不動産投資の収益構造についてみていきましょう。

【P.S.】「この家、買っていいのかな?」…迷わずご相談ください!

マイホーム購入をお考えでしたら、ぜひ個別相談(無料)をご利用ください。 多くの方から高い評価を得ている個別相談。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご利用ください!※【実績】最高評価“来て良かった!”が96%超!