目次

「減価償却」は節税に大きな効果。建物部分の購入資金を後から回収

不動産投資の節税に大きな影響があるのが「減価償却費」の活用です。

費用としての額も大きく投資回収に大きな影響を与え、出口戦略にも関わってもきます。この仕組みを理解しうまく活用することで投資収益を改善しましょう。

「減価償却費」とは、建物や自動車など年々劣化していく「償却性資産」を、法律で定められた年数に従って長期にわたって徐々に計上していく費用です。

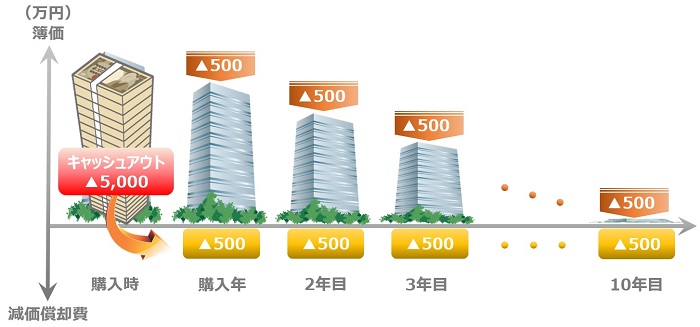

例えば、建物をある年に5,000万円で購入しても、その年に一気に▲5,000万円の経費として利益を圧縮できるものではなく、償却期間が10年であれば毎年▲500万円ずつ経費として落としていくということです。

それに対応して、会計上の建物の資産価値である「簿価」が▲500万円ずつ減っていきます。

減価償却費はキャッシュの出ない費用。所得税を減らすことで税金が少なくなる

ここで、減価償却費はキャッシュの出ない費用であることに注目してください。

つまり、建物自体は初めに▲5,000万円の支払い(キャッシュアウト)が発生しますが、その後は一切のキャッシュアウトが発生せず、毎年▲500万円の経費計上(利益圧縮)が可能となるのです。

建物の金額を数年に分けて経費化していくのが減価償却費なのです。建物の額は大きく、これをうまく使うことで手残りキャッシュを大きくできるのです。尚、「土地」は使っても劣化せず消費もしないことから、減価償却費として費用計上できません。

建物の金額を数年に分けて経費化していくのが減価償却費なのです。建物の額は大きく、これをうまく使うことで手残りキャッシュを大きくできるのです。尚、「土地」は使っても劣化せず消費もしないことから、減価償却費として費用計上できません。

キャッシュフローとしてはもちろん購入時に一括して大きなおカネがでているのです。

その内、建物に関するキャッシュアウト分を費用として後から計上し、会計上の利益を減らす(所得税を減らす)ことで実質的にそのキャッシュの一部を回収しているのです。

【具体例】不動産所得や給与所得の圧縮で節税。累進課税の適用税率も小さく

例えば、毎年600万円の賃料収入がある場合、減価償却費が▲500万円とれれば合計で不動産所得が100万円となります(単純化のため他の経費を無視します)。

この100万円にかかる税金だけ支払えばよいのです。事業の規模によっては個人事業税もさらにかかってきますので節税効果はその分大きくなります。

さらに、(極端な例ですが)不動産所得が300万円の時に減価償却費が▲500万円であった場合、▲200万円の減価償却費が余ることとなります。

この場合、不動産所得は(他の所得と損益通算できる)総合課税ですので、例えば個人の方であれば給与所得が1,000万円あったとしても、この▲200万円を通算することで、実質800万円の給与所得とみなされ、所得税が下がります。

その上で、累進課税である所得税率も33%→23%(695万円~900万円)と、「額」も「率」も押し下げる非常に有効な節税が可能となる場合があります。

元本返済は経費でない。減価償却費より大きくなる「デッドクロス」を防ぐ

不動産を購入する際には多くの部分をローン(銀行のおカネ)でまかないます。その意味では文字通り「自分のおカネの」キャッシュアウトがない経費として費用計上できるという強みがあります。

一方で、毎月のローン返済部分の内、元本部分は費用になりません(金利支払い部分は経費になります)。金融機関から借りたおカネで建物を買っても経費にならないのです。

それを経費にするのが減価償却だともいえます。

それを経費にするのが減価償却だともいえます。

もちろん自己資金で建物を買った場合には元本返済部分はゼロ、毎年の減価償却分まるまる経費化でき税金は安くできます。

ただ、不動産購入時に一括で大きな建物金額を出費しているわけで、ゆっくりとそのキャッシュを回収しているということですね。

長期的には両者は一致。早期のキャッシュ回収に向け、償却費の範囲で元本返済を

おカネはでていくけど経費にできない「元本返済額」とおカネはでていかないけど経費にできる「減価償却額」が一致すれば損得はありません。

長い目でみて建物の簿価がゼロになった後に振り返って、両者の合計額を足せば一致します。

しかし、元本返済額は設定したローンの返済期間によって、減価償却は法定耐用年数などで決められるため、毎年の返済額と減価償却額は必ずしも一致しません。

しかし、元本返済額は設定したローンの返済期間によって、減価償却は法定耐用年数などで決められるため、毎年の返済額と減価償却額は必ずしも一致しません。

最終的に一致するとはいえ、有効に使える資金を早めに手元に回収する方が有利に不動産経営できます。早期の資金回収が不動産経営のカギです。

「減価償却費」<「ローン返済額」となる「デッドクロス」の状態になってしまうと、毎年ローン返済で支出したおカネを全額経費化できない状態であり、資金回収が遅くなってしまいます。

デッドクロスの対策は、①借入期間を延ばす・②投資物件を追加購入・③売却など

デッドクロスのタイミングは購入「前」に予想できます。月々の返済額と減価償却を比べ、ローンの借入期間をなるべく長くしておくことが得策でしょう。

もしデッドクロスが起きても資金繰りが許容範囲であればそのまま投資を継続することももちろん構いません。しかし、支払い税金が多くなりそれに耐えられない場合には借り換えで借入期間を延長することなどで、減価償却費より返済額で投資事業を実施しましょう。

または、不動産の追加購入や売却でも対応できます。新規物件の購入によって新たな減価償却費を計上できるようになり、それを元の物件の元本返済額の一部経費と考えるのです。

または、不動産の追加購入や売却でも対応できます。新規物件の購入によって新たな減価償却費を計上できるようになり、それを元の物件の元本返済額の一部経費と考えるのです。

ただし、減価償却のためにやみくもに新規物件を購入するのではなく、事業拡大のタイミングをあらかじめ見据え、その少し前から魅力的な物件を調査しておくことが大切です。

デッドクロスとなったタイミングで投資事業の旨味がなくなり、かつ魅力的な不動産もなければ不動産の売却(換金)することも一案です。

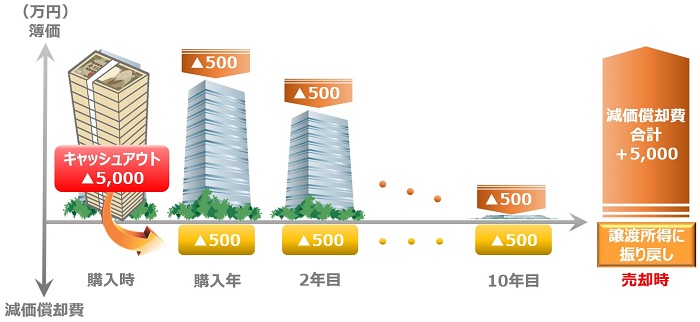

減価償却の本質は税の「先送り」(繰り延べ)。売却時に譲渡所得に加算

減価償却費は、キャッシュの出ない費用として毎年の利益を圧縮することで税金を抑え、結果として手元にキャッシュを残す効果があることが分かりました。

大変素晴らしいものに思えますが、その本質は「税金の先送り」なのです。

つまり、最終的には先送りした税金分をどこかで支払い辻褄を合わせるタイミングがくるのです。

つまり、最終的には先送りした税金分をどこかで支払い辻褄を合わせるタイミングがくるのです。

そのタイミングとは不動産の売却時です。不動産の「売却時」には、押し下げてきた減価償却分だけ、今度は多くの税金を払わなければならなくなるのです。

それを理解するために、売却時の税金についてみていきましょう。

売却時に、それまで減価償却した合計額を足し戻す。譲渡所得税が高くなる結果に

売却時は、以下の数式で算出される譲渡所得に応じて課税されます。

譲渡所得=売却価格-購入価格-取得費用-譲渡費用+減価償却費の合計

ここで着目すべきは、売却までに費用として計上した減価償却費がすべて足し戻されていることです。

足し戻されるということは、減価償却費を計上した分だけ売却時の譲渡所得が大きくなり、税金の支払額が高くなってしまうのです。

減価償却費は、会計上の建物の価値である「簿価」を毎年少しずつ減少させている

上の数式を少し変形すると、以下のようになります。

譲渡所得=売却価格-譲渡費用-(購入価格+取得費用-減価償却費合計)

上の上の式は、売却に関わる利益(売却価格-譲渡費用)からその時の建物価値を引いたものとも解釈できます。

結局、減価償却費として建物の資産価値を(会計上)切り下げていけばいくほど、売却する時には売却益が膨らみ、その分税金がかかってくるということです。

結局、減価償却費として建物の資産価値を(会計上)切り下げていけばいくほど、売却する時には売却益が膨らみ、その分税金がかかってくるということです。

尚、土地は償却できません。初めに土地を購入するためにキャッシュアウトしてもその後に費用として計上できず、ただおカネが出て行くだけです。一方で、建物のように売却時に減価償却が振り戻されることはないのです。

【具体例】買った額と同じ金額で売っても売却益が発生?!償却しない土地は無関係

例えば、1億円の不動産(=土地5,000万円+建物5,000万円)を購入し、20年後に同じ1億円で売却できた場合を考えます(ここでは単純化のため、取得・譲渡費用は無視します)。

購入額と同じ金額で売却したため、この譲渡所得はゼロ円のように感じます。しかし、売却までに「5,000万円」の減価償却費を計上した場合、この売却で「5,000万円」の利益が出たと税務上計算されるのです。

長期譲渡なので税率は約20%となり約「1,000万円」を支払わなければなりません。これが、減価償却の本質は税金の先送りという意味です。

長期譲渡なので税率は約20%となり約「1,000万円」を支払わなければなりません。これが、減価償却の本質は税金の先送りという意味です。

一方で、土地部分を考えると、土地は腐らず減価償却もありませんので5,000万円で購入して5,000万円で売れば(もちろん減価償却費の振り戻しはなく)、利益がゼロと計算され税金もゼロです。

その代わり、毎年減価償却費を計上できず、購入した時の支払いキャッシュは売却するまでずっと回収できないということです。うまくできていますね。

税の先送りでも、おカネの早期回収に貢献。税率で考えても効果が大きい

結局、税金の支払いを先送りする(繰り延べる)のであれば意味がないように思われますが、減価償却費を使って経営時にいち早くキャッシュを手元に残すことにはメリットがあります。

その一つは、早い段階で手元のキャッシュを増やすことは、投資利回りがよくなることを意味しその分、投資回収期間も短縮されることです。不動産投資は回収を早め、売却などのオプションをいち早く手に入れることで柔軟な経営が可能となるのです。

また、早く回収すればその分他の運用に回すこともできますし、急な出費にも対応できます。

また、早く回収すればその分他の運用に回すこともできますし、急な出費にも対応できます。

さらに、保有時は不動産所得であり、給与所得などとともに課税所得が合算される総合課税です。そして所得が高いほど税率が高まる累進課税です。

所得の高い方であればあるほど、売却時の譲渡所得にかかる長期譲渡の税率(約20%)に比べ、保有時の所得税率(最大45%)は大きく、その節税効果は大きいといえます。

「短く」「大きく」一気に償却。早く資金回収でき、手残りキャッシュも増加する

減価償却を用いた節税の基本的な戦略は、できるだけ短期間で一気に減価償却することです。そうすることで、投資回収が早まります。

不動産事業からの収益のみならず、不動産所得では使い切れなかった減価償却費を個人の給与所得や事業所得の黒字にぶつけ税金を押し下げる効果があり、多くのキャッシュを手元に残す効果も期待できます。

特に日本は所得税が累進課税です。不動産所得以外に給与所得などが多くある方には、冒頭の具体例のように税率のレンジを33%→23%と大きく切り下げられれば、不動産投資からの所得以外にも総合課税という武器を使って効果的な節税が可能です。

特に日本は所得税が累進課税です。不動産所得以外に給与所得などが多くある方には、冒頭の具体例のように税率のレンジを33%→23%と大きく切り下げられれば、不動産投資からの所得以外にも総合課税という武器を使って効果的な節税が可能です。

長く小さく減価償却費を計上した場合、その累進課税のレンジを変える効果は期待できません。トータルの減価償却の額が同じでも、「長く」「小さく」減価償却する場合には高い累進課税率が適用され続けてしまいます。

一方で、「短く」「大きく」減価償却費を計上すれば、一時期に一気に税率を下げ減価償却費を使いきった後に元の税率に戻っても、トータルで考えて短く大きくの場合の方が総節税額は大きいのです。

減価償却の総額は、売買金額(土地・建物の総額)のうち建物価格部分

減価償却費は、購入した不動産の内の建物価格部分です。減価償却費は建物だけであり、土地は償却されないためです。

不動産(=土地+建物)の総額をどのように分けるのかは明確で客観的な方法があるわけではありません。

例えば区分収益マンションの場合、土地の利用価値は見出しにくく、それよりも賃料収入などから収益性を総合的に計算することが合理的です。

例えば区分収益マンションの場合、土地の利用価値は見出しにくく、それよりも賃料収入などから収益性を総合的に計算することが合理的です。

不動産価格の決定方法も複数あり、投資物件の場合には土地と建物を個別に分離して決める「積算法」ではなく、どれだけの収益を生み出す魅力を持つ不動産かを算出する「収益還元法」や、近隣で実際に取引された売買価格を参考に算出する「取引事例比較法」が用いられることが多いのです。

ですので、不動産価格の総額は分かっても、土地と建物の内訳は買主・売主間での交渉になります。この交渉で建物価格が決まり、つまりは減価償却費の総額を決定づけることになります。

売主は土地割合を、買主は建物割合を大きくしたい。消費税と減価償却費の綱引き

実際の交渉では、不動産価格の総額はわかっているため「土地割合を60%、建物割合を40%」といった具合で決まります。その割合の交渉を行うのです。

買主にとっては、減価償却費の総額を少しでも大きくしたいので、建物の割合を大きくしたいものです。

一方で売主はその逆で、土地の割合を大きくしたいのです。それは土地には消費税がかからないことから、同じ不動産価格であれば土地の割合を大きくすることで、支払うべき(建物の)消費税額が小さくなるからです。

一方で売主はその逆で、土地の割合を大きくしたいのです。それは土地には消費税がかからないことから、同じ不動産価格であれば土地の割合を大きくすることで、支払うべき(建物の)消費税額が小さくなるからです。

だからこそ、この割合をどうするかで交渉が起こるのです。例えば、築年数が浅かったり、建物がリフォーム・リノベーションされ設備が拡充されている場合などはこの点を指摘して建物割合を大きくします。

尚、明らかに不合理な割合で売買すると、後に税務署から指摘が入る可能性があります。あくまでも合理的な範囲内での交渉となることに注意しましょう。

償却期間は、建物構造に応じた「法定耐用年数」で決まる。新築・中古で別

減価償却の長さ(償却年数)は建物の構造によってあらかじめ決められています。この償却期間を減価償却費の総額で割れば毎年の償却費が算出できます。

年間の減価償却費=減価償却費の総額÷償却年数

また、複雑になりますので詳しい説明は初略しますが、建物は大きく「本体」(躯体部分)と電気設備や給排水設備などの「設備」に分かれます。

また、複雑になりますので詳しい説明は初略しますが、建物は大きく「本体」(躯体部分)と電気設備や給排水設備などの「設備」に分かれます。

「譲渡対価証明書」などによって建物をさらに細分化することで、早く償却できる設備部分を切り出して別々に償却することもできます。これによってさらに節税効果を高めることもできます。

新築は「償却年数」=「法定耐用年数」。RC47年、木造22年と建物構造で違う

新築の場合、償却年数は法定耐用年数です。

償却年数(新築)=法定耐用年数

| 建物種別 | 法定耐用年数 |

|---|---|

| (鉄骨)鉄筋コンクリート造(SRC・RC) | 47年 |

| 重量鉄骨造 | 34年 |

| 軽量鉄骨造 | 27年 |

| 木造 | 22年 |

一番短いのは木造であり、節税の視点で考えれば投資物件として木造は魅力的であるといえます。

尚、法定耐用年数とは、便宜上定めた建物の使用年数であり、実際にいつまで建物が使用できるかとは一切関係ありません。建物は定期的なメンテナンスでいくらでも長持ちするものです。

ただし、なにも定めていないと税務処理が大変になりますので、税務的に便宜上定めたものです。

中古は、経過年数に応じて年数が短く。耐用年数を過ぎた物件は償却期間が短縮

中古の場合は「簡便法」と呼ばれる以下の数式を用いて算出されます(小数点以下切捨て)。尚、実際の使用可能年数を算出する「見積法」もありますが、実務的には簡便法が主流です。

償却年数(中古)=(法定耐用年数-経過年数)+経過年数×0.2

法定耐用年数を既に超えている場合は、以下の数式を用いて算出されます(小数点以下切捨て)。

償却年数(法定耐用年数を過ぎた中古)=法定耐用年数×0.2

さらに、法定耐用年数を超えた築22年の木造住宅を購入した場合、たったの4年(=22×0.2)で償却できます。

これらから、減価償却の基本戦略の一つ「短く」という視点では「木造の中古住宅」が極めて節税効果が高いことが分かります。購入の際の一つの指針としてください。

不動産投資の節税(減価償却)のまとめ

減価償却費は不動産投資において、税金に大きな影響を与えます。

売却までトータルで考えれば、売却時に譲渡所得の中にこれまで償却した費用はすべて振り戻されるため、一見意味がないように思えます。

しかし、建物部分に要したキャッシュ(おカネ)を早く回収できることで投資を有利に進められ、また(累進課税で高い)不動産所得税率と(長期譲渡なら約20%と低い)譲渡所得税率では減価償却額が同じでもその税額は異なり、前者の節税効果は高いといえます。

減価償却は「短く」「大きく」実施することで、節税効果をより享受できます。その為には購入時の建物割合の交渉が大切になります。尚、デッドクロスには注意しましょう。

次は、不動産投資の出口戦略(売却時のシナリオ)をみていきましょう。

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!