目次

銀行はお金を仕入れて、利益を乗せて、売る(貸す)ことで稼ぐ

変動金利は「政策金利」に、全期間固定金利は「新発10年物国債利回り」に、(一定期間金利を固定する)固定特約の金利は「円金利スワップレート」に連動します。

ここではその理由を考えましょう。まず金融機関は、住宅ローンを貸し出す前におカネを用意しなければなりません(銀行は無尽蔵におカネを持っているわけではありません)。

その多くは、預金や金融市場から調達しており、おカネを用意するためにコストがかかります。例えば預金してもらったおカネから貸し出す場合にも、預金者に利息を支払わなければなりません。

おカネを仕入れる(集める)ためにもコストがかかっており、それに銀行の利益(+人件費など)を上乗せして、住宅購入者に「売る」のです。

おカネを仕入れる(集める)ためにもコストがかかっており、それに銀行の利益(+人件費など)を上乗せして、住宅購入者に「売る」のです。

上乗せする利益(金利)は、金融機関ごとに人件費など諸経費によっても異なりますので、銀行ごとの特徴で変わります。

それぞれの指標を参考にしながら、銀行ごとに上乗せ金利が調整され、最終的な貸出金利が決まるのです。

固定金利で貸し出す場合にさえ、”変動金利”で借りておカネを調達する

いずれにせよ、銀行が借りたおカネに対して支払う利息に、利益分を上乗せした金利で、お客様の住宅ローンを組むのです。銀行もおカネを借りているのです。

ポイントは、多くの場合に銀行は変動金利の利息を支払っていることです。

金融機関は固定金利で貸し出そうが変動金利で貸し出そうが、そのために用意するおカネを変動金利で借りているのです。

金融機関は固定金利で貸し出そうが変動金利で貸し出そうが、そのために用意するおカネを変動金利で借りているのです。

固定金利で住宅ローンを貸し出す場合、もし35年定期預金などがあれば、その長期預金者に対して支払う固定金利に、銀行の利益分を乗せればよいのですがそんな長い定期預金などありません。

ですので、銀行が自ら貸し出す場合にはやはり短期預金や市場から「変動金利」で借りてきます。変動金利で借りて固定金利で貸し出す場合があるのです。

①変動金利で貸し出す場合は銀行にとってリスクが低い

変動金利で調達したおカネを、(利益分を乗せて)変動金利で貸し出す場合、銀行にとってはその差分が収益になります。

例えば、変動金利0.5%で借りてきた1億円に、+1%の利益を乗せて、1.5%で貸し出すとします。その場合、差分の100万円(=1億円×1%)が銀行の取り分になります。

変動金利なので、借りてきたおカネに対する支払金利が0.5%から0.7%に上昇しても、貸し出す側も変動金利ですので、同じく1.5%から1.7%に上げればその差分(収益)は変わりません。

変動金利なので、借りてきたおカネに対する支払金利が0.5%から0.7%に上昇しても、貸し出す側も変動金利ですので、同じく1.5%から1.7%に上げればその差分(収益)は変わりません。

ですので、住宅ローンを変動金利で貸し出す場合、銀行にとっては収益を見通しやすくリスクが低いのです(債務者がおカネを返してくれないかもしれないという信用リスクは残ります)。

そして、この借りてくる変動金利は短期の資金ですので、上で述べた政策金利(無担保コールレート翌日物)に連動するのです。

②一定期間固定金利で貸し出す場合は、変動金利の利息受け取りに変換

当初固定期間で貸し出す固定特約の場合、例えば5年特約であれば、銀行は初めの5年間、固定金利で利息を受け取ります。

すると、将来(銀行が支払う)変動金利が上昇してしまった場合でも、銀行の収入は初めに貸し出した時の固定金利分しか入ってきません。

つまり、お金の仕入れる時の金利の種類(変動)と、お金を貸し出す時の金利の種類(固定)が違うと、赤字にってしまう場合があるのです。

この状態を「逆ザヤ」といいます。銀行としては、この逆ザヤになることをリスクとみなします。

変動利息の支払いを固定に変えることで、逆ザヤを防ぐ。事実上、変動での融資に

そこで「変動金利で調達した資金を固定金利支払いに変える」ことで逆ザヤのリスクをなくすことができます。

または「固定金利で貸し出している住宅ローンを変動金利に変更することでも、この逆ザヤを解消できます。

そのため一定期間固定金利(当初固定金利)の住宅ローンは、変動金利と固定金利を交換して釣り合うレートである「円金利スワップレート」を基準としているのです。

そうすれば、銀行は債務者(お客様)から受け取る固定金利の利息を手放す代わりに、変動金利の利息を受け取ることができます。

結果として、変動金利でおカネを調達し、変動金利で利息を受け取ることが可能となり、逆ザヤリスクから解放されるのです。

③全期間固定金利は、政府がおカネを長く借りる際の長期国債利回りを参考

全期間固定で貸し出す場合には、とても長い間金利が固定されてしまいます。

この長期間の金利を定めるのは至難の業ともいえますが、一番信頼されている金利水準はやはり政府が長い間おカネを調達する手段である国債利回りです。

特に、10年物国債利回りは10年間にわたって政府が利息(クーポン)を支払いながらおカネを借りる利率を示しており、長期金利(一般に1年以上のおカネを貸し出す際の金利)として最も標準的な基準値とされています。

特に、10年物国債利回りは10年間にわたって政府が利息(クーポン)を支払いながらおカネを借りる利率を示しており、長期金利(一般に1年以上のおカネを貸し出す際の金利)として最も標準的な基準値とされています。

つまり、(住宅ローンに限らず)長期間おカネを貸し付ける際の金利水準は10年物国債利回りをみながら決定されるという実態があります。

フラット35のMBSを購入する投資家は、10年物国債とも比較する

金融機関としては長期間にわたり固定利息を受け取る反面、(おカネを調達するために)変動金利を支払っていかなければならないリスクがあります。

そのリスクを切り離す一つの手段が、最大35年の住宅ローンが組める「フラット35」でした。フラット35は住宅金融支援機構が事実上の貸し手であり、銀行は窓口として機能、融資した瞬間に支援機構からおカネを受け取れるのでした。

フラット35は、最終的には投資家がMBS(Mortgage Backed Security:モーゲージ証券)という証券を購入(投資)します。

フラット35は、最終的には投資家がMBS(Mortgage Backed Security:モーゲージ証券)という証券を購入(投資)します。

投資家からみれば、もし10年物や20年物など長期国債利回りよりも、MBSの利回りが小さければMBSを購入するうま味はなく、政府が発行する(より信用力の高い)国債を購入したほうがお得です。

ですので、長期国債利回りと無関係に住宅ローンの金利を決めてしまえば、フラット35が有効に機能しなくなりますので、やはり国債利回りと連動することになります。

金融機関自ら貸し出す場合にも、フラット35を無視できない

金融機関が自ら貸し出す場合には、まず最大のライバルともいえるフラット35を無視するわけにはいきません。

そしてフラット35の金利水準は10年物国債利回りなど長期金利を基準に連動しますので、やはり銀行が貸し出す長期ローンもそれに連動します。

そもそも、銀行としても長期国債利回りの方が有利であれば、住宅ローンとして貸し出さず、そのおカネを国債購入(投資)にあてます。どちらにしても同じ固定金利の収入を受け取るのですからね。

逆ザヤのリスクを回避するために、例えば10年の円金利スワップレートで、固定金利収入を変動金利収入に変更する場合もあるでしょう。その際にも、先に述べたようにやはり国債利回りに連動することになります。

繰上返済すると違約金が発生する理由。変動はOK・固定型ローンはNG

5年固定や全期間固定など、固定金利で借りているローンを繰り上げて返済すると、違約金を取られる場合が多くあります。

尚、フラット35のように固定金利であっても違約金が発生しない場合や、逆に変動金利でも違約金がかかる銀行もあります。

また固定金利の違約金の計算方法も、「繰上返済する元本金額に対して2~5%」とする場合や、再運用することを想定した別の計算式を用いる場合など、金融機関によってさまざまです。

また固定金利の違約金の計算方法も、「繰上返済する元本金額に対して2~5%」とする場合や、再運用することを想定した別の計算式を用いる場合など、金融機関によってさまざまです。

以下はあくまでイメージをご理解いただくための参考にしてください。

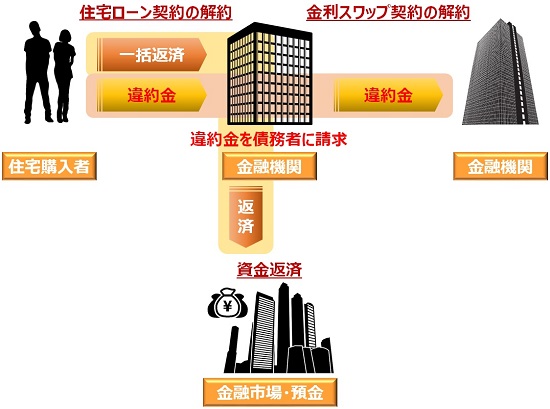

一括返済されると、銀行は金利スワップ契約の解約違約金を取られる

ここでは話を簡単にするために、固定型住宅ローンを他行で借り換える場合など、一括返済のケースを考えましょう(一部繰り上げ返済の場合も同様の考え方です)。

銀行が、金利スワップ契約を他の金融機関と締結している場合、その銀行は金融機関に固定利息を支払う代わりに変動利息を受け取ります。その時、住宅購入者から一括で資金を返済されてしまえば、銀行はこのスワップ契約を解約しなければなりません。

住宅購入者が一括返済するのと同じように、銀行も固定利息を支払う契約を破棄することになります。

住宅購入者が一括返済するのと同じように、銀行も固定利息を支払う契約を破棄することになります。

そうすると、金利スワップ契約を結んでいた金融機関から「将来受け取る予定だった固定利息がなくなるんだから、違約金を支払え!」と請求されます。

この違約金をそのまま債務者(住宅購入者)に請求せざるを得ず、固定型住宅ローンを繰上返済する場合には違約金が発生してしまうのです。

支払う予定であった費用までは請求しない。返済したおカネは再運用もできる

違約金の計算式は銀行によって異なりますので契約時にご確認ください。

例えば、住宅購入者からもらう予定であった将来の固定利息がなくなってしまう一方、スワップ契約者に支払う固定利息は銀行も初めから払う予定であったので、その差額分を請求するという考え方もあります。

また、繰上返済された資金を銀行は、(新たな住宅購入者に貸し出したり、投資したり)あらためて再運用できます。ですので、その時の金利情勢によっても違約金が変動する場合があります。

また、繰上返済された資金を銀行は、(新たな住宅購入者に貸し出したり、投資したり)あらためて再運用できます。ですので、その時の金利情勢によっても違約金が変動する場合があります。

一方で、変動型ローンの場合には、返してもらったおカネを再度その時の変動金利に銀行の利ザヤを乗せて貸し出せば、利益を生むことができますので違約金は一般的にかからないのですね。

ここではこれ以上深入りしませんが、固定型の場合には、銀行は早く返してもらうことによって損をすることがあり、そのため違約金が発生することもあるんだということをご理解ください。

金利の指標連動と繰上返済の違約金のまとめ

銀行は、住宅ローンを貸し出す前に、おカネを変動金利で借りてきます。

そのため、変動金利で貸し出す場合にはその差額利息が銀行の収益となり「逆ザヤ」リスクから解放されます。

一方で、固定金利で貸し出すことは、将来に逆ザヤを生むリスクがあり、銀行としてはスワップ契約を結び、変動金利の受け取りに変えることなどでこのリスクを打ち消せます。

だからこそ、固定型ローンを繰り上げて返済されると金融機関はスワップ契約を解約せねばならず、違約金が発生してしまうのです。これを繰上返済をした方に負担してもらうのですね。

最後に、万が一にローンが返せなくなった場合の取り扱いについて、リコースローンとノンリコースローンの違いをみていきましょう。

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!