目次

登録免許税とは登記した時に支払う税

建物を新築したり、不動産を購入したり、住宅ローンを組んだりする際に登記という手続きが発生します。

この登記の時に発生する税金が登録免許税です。不動産に関する登記には大きく以下の3つがあります。

この登記の時に発生する税金が登録免許税です。不動産に関する登記には大きく以下の3つがあります。

所有権保存登記とは

所有権(土地・建物)についての登記がされていない不動産に対して、初めて所有権の登記を行うことを所有権保存登記といいます。

例えば、建物を新築した場合や埋め立て地などで新たに土地が生じた場合など、まだ所有者が登録されていない場合に登記します。

この所有権の登記を行うことで「この不動産は私のものだ」と第三者に示すことができます(法律用語では「対抗できる」といいます)。

所有権移転登記とは

中古住宅を購入したり相続などによって引き継いだ場合、所有権が移転します。このことを示す登記を所有権移転登記といいます。

保存登記と同じく、所有権移転登記をして第三者への対抗要件が備わるとても大切なものです。

抵当権設定登記とは

銀行など金融機関から住宅ローンを借り入れる場合、金融機関は万が一あなたから返済してもらえない場合には、あなたの所有する住宅を売却して融資資金を取り戻します。

つまり担保を取ることを意味します。

これを抵当権を行使するといいますが、初めに抵当権をあなたの住宅に設定する時に抵当権設定登記を行います。これをすることで、銀行は安心してあなたにお金を貸し出すことができるのです。

また、返済が終わったらその抵当権を消すための抹消登記を行います。

【計算方法】登録免許税の額

登録免許税は以下の通り計算されます。ただし、抵当権の抹消登記は計算方法が異なり、「不動産の数×1,000円」となります。

登録免許税=課税標準×税率

ここで、課税標準と税率は、登記の種類や住宅の種類などによって異なります。

| 登記の種類 | 課税標準 | 税率 | |||||

|---|---|---|---|---|---|---|---|

| 本則税率 | 軽減税率 (住宅用建物) | 認定長期優良住宅 | 認定低炭素住宅 | ||||

| 所有権保存登記 | 法務局認定価格 | 0.4% | 0.15% | 0.1% | 0.1% | ||

| 所有権移転登記 | 売買 | 土地 | 固定資産税評価額 | 1.5% | - | - | - |

| 建物 | 2.0% | 0.3% | 共同住宅:0.1% 戸建住宅:0.2% | 0.1% | |||

| 相続 | 0.4% | - | - | - | |||

| 遺贈・贈与 | 2.0% | - | - | - | |||

| 抵当権 | 設定登記 | 債権金額 | 0.4% | 0.1% | - | - | |

| 抹消登記 | 不動産1つにつき1,000円 | ||||||

本来の税率である「本則税率」から、一定の要件に該当すれば優遇される「軽減税率」まで優遇されます。尚、軽減税率はいずれも建物が対象で、土地には適用されないことにご注意ください。

さらに、長期優良住宅や低炭素住宅であればさらに税率が低くなります。まとめると上表となります。

課税標準には3種類

所有権保存登記、移転登記、抵当権設定登記のそれぞれで、税率を掛ける基になる課税標準価格が異なります。一つ一つみていきましょう。

法務局認定価格とは

法務局認定価格とは、新築の建物価格を法務局が算定するもので、新築住宅の便宜上の価格のことです。

新築は固定資産課税台帳に価格が登録されておらず、固定資産税評価額が決定していないため、便宜上、法務局が計算します。

尚、課税標準計算を目的としており、建物の取引価格などとは関係ありません。

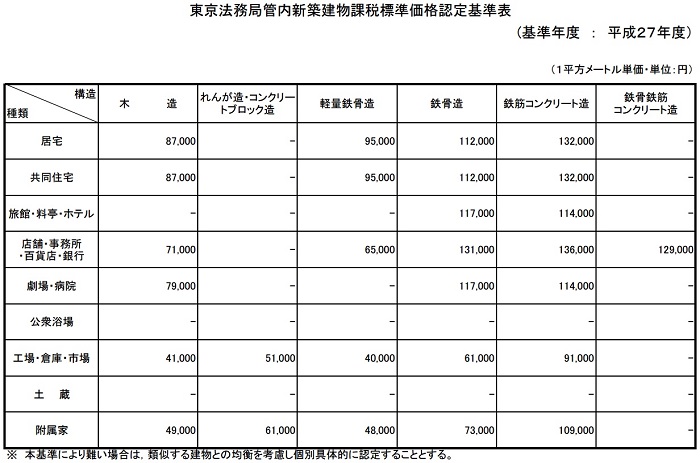

具体的には、「法務局管内新築建物課税標準価格認定基準表」という㎡単価表があり、建物の「構造」「種類」から該当する㎡単価を決定します。これを床面積に掛け合わして認定価格を算出します。

例えば2015年度の東京法務局管内新築建物課税標準価格認定基準表は上表のようになります。

この表は年によっても、また法務局・地方法務局によっても異なりますので、上の数値はあくまで参考情報です。

固定資産税評価額とは

土地の固定資産税評価額は、固定資産税路線価にその土地の面積を掛けることで算出されます。

固定資産税路線価は、公示地価の70%を目途として、3年に1度決定(評価替え)されます。

建物の固定資産税評価額は、評価時点で同じものを作り直す時にかかるコストを基に計算されます。

建築費の70%を目途として、新築時に1度だけ評価され、その後は経過年数に応じて機械的に減額されます。

債権金額とは

銀行などの金融機関でローンを組む時、借りるおカネの総額が債権金額です。銀行は貸した金額を、借りた人から徴収する権利(債権)を持ちます。

軽減税率の適用条件

所有権の保存登記または売買による移転登記、抵当権設定登記の場合、住宅用家屋が以下の要件を満たせば軽減税率が適用されます。

- 個人が2017年3月末までに新築または取得した、自己使用の居住用住宅(併用住宅の場合は床面積の90%以上が居宅部分)であること

- 新築または取得後1年以内に登記すること

- 床面積(登記簿面積)が50㎡以上であること

- 中古住宅の場合は、以下のいずれかに該当すること

- 取得日において、木造などの非耐火建築物では築20年以内、鉄骨造・鉄筋コンクリート造などの耐火建築物では築25年以内であること

- 新耐震基準の適合証明書または既存住宅売買瑕疵保険加入を証する書類を提出すること

床面積が50㎡以上ある、築20年以内のマイホームを購入する場合には適用されると考えてよいでしょう。

抵当権抹消登記の登録免許税(計算方法)

住宅ローンを完済した場合には、金融機関が担保のために設定していた抵当権を抹消する必要があります。以下で計算されます。

抵当権抹消登記の登録免許税=不動産の数×1,000円

不動産の数について、土地・建物それぞれ別々に数えます。

例えば、土地1筆・建物1棟であれば2つと数え、登録免許税が2,000円(=2×1,000円)かかります。

不動産の数は登記簿の数で決まることに注意

土地や建物の個数は見た目で判断するのではなく、登記簿謄本の数を数えなければなりません。

土地が見た目で1つでも分筆されていたり(土地がわけられていたり)、私道を近隣住民の方と共有しており、共有持ち分に対して抵当権が設定されている場合もあります。

担保に入った不動産の一覧である「共同担保目録」を取得すればより正確に把握できます。登記簿謄本を取得する際に、共同担保目録も添付してほしいことを伝えましょう。

自宅が建っている土地が3つに分泌されていれば、土地の謄本は3つ出てきます。この場合には、建物が1棟として、4,000円(=4×1,000円)を支払わなければなりません。

【具体例】登録免許税の計算。司法書士の報酬も忘れずに

例えば固定資産税評価額が土地2,000万円・建物1,500万円の中古住宅(軽減税率の条件に合うマイホーム)を、住宅ローン4,000万円を組んで購入した場合を考えます。

所有権移転登記と抵当権設定登記を行いますので、登録免許税は以下の通り「38.5万円」(=34.5万円+4万円)となります。

- 所有権移転登記の登録免許税34.5万円=土地の登録免許税30万円+建物の登録免許税4.5万円

- 土地の登録免許税30万円=土地の固定資産税評価額2,000万円×1.5%

- 建物の登録免許税4.5万円=建物の固定資産税評価額1,500万円×0.3%(軽減税率)

- 抵当権設定登記の登録免許税4万円=債権金額4,000万円×0.1%

また、この手続きを司法書士にお願いする場合には、司法書士の手数料が上乗せされます。

一般的に、司法書士の請求書にはこの登録免許税が含まれた形で一括で請求されますので、きちんと明細を確認しましょう。

登録免許税を負担するのは事実上買主のみ

登録免許税法では、以下のように登記の関係者が連帯して登録免許税を納めるよう明記されています。

(納税義務者)

第3条 登記等を受ける者は、この法律により登録免許税を納める義務がある。この場合において、当該登記等を受ける者が二人以上あるときは、これらの者は、連帯して登録免許税を納付する義務を負う。

売主と買主との間の所有権登記は買主が負担

実際には買主が司法書士の報酬を含め全額を負担します。

登記をすることによって、買主が第三者への対抗力を備え「これは私の不動産だ」と所有権を主張できるようになるなどを利益と捉え、その利益に税金を課しているためです。

もちろん、これはあくまでも取引慣習であるため、売主と買主の間で折半することも構いません。

ただし通常その場合にも、登記によってなんら利益を得ない売主は負担がゼロとなるように不動産売買価格が調整されます(価格が上がります)。

銀行と買主の間の抵当権設定登記も買主が負担

抵当権設定登記の場合はどうでしょう。登記によって利益を得るのは、万が一の場合に競売などで住宅を売却する権利を持つ金融機関です。

しかしこの場合にも買主が負担することが一般的のようです。

これも取引慣習ですが、抵当権を設定すれば融資を得られるのであれば、融資を受けられるという利益を買主が得ていると無理やり解釈するしかありませんね。

登録免許税のまとめ

不動産取引において、登記をしたり消したりして登録免許税が発生する場面は、新たに土地や建物を取得する時と、それに併せて銀行から住宅ローンを組む時、そして返済した時です。

事実上の負担者は買主です。売主は登録免許税などを支払わないことを前提として不動産価格を決めていますので、これは住宅購入の必要経費と割り切りましょう。

登録免許税のみならず司法書士に依頼する場合はその報酬も必要です。

居住用の建物(マイホーム)には、一定の要件を満たせば軽減税率もあります。

登記は他人に対して「この不動産はわたしのものだ」と主張できるための大切な行為ですので、おカネはかかりますが忘れず登記しましょう。

【P.S.】失敗しない家の買い方を2時間でマスター!【大好評セミナー】

現在「家の買い方セミナー」(無料)を開催中です。

多くの方から高い評価を得ているこのセミナー。まだ家を買うかどうか決まっていない方から、既に取引を進めている方までぜひお気軽にご参加ください!

※【実績】最高評価“来て良かった!”が98%超!